你知道即使股價不動,還是可以交易選擇權獲利嗎?

只要搭配Put和Call options就可以定義出一個區間獲利。

今天斜槓投資達人分享如何用選擇權分析神器找到高機率和高報酬的Strangle勒式選擇權進場,讓你趁著股價不動的時候賺錢。

什麼是勒式選擇權策略?

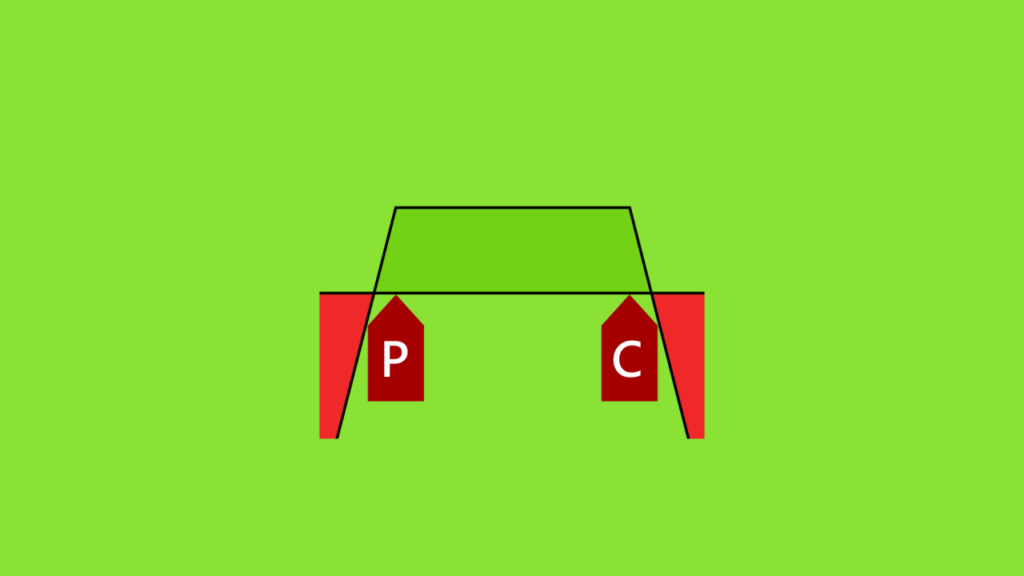

勒式選擇權策略是由裸賣Put和裸賣Call來定義一個獲利區間,只要在期權截止前股價波動不大,股價維持在Put和Call的合約價之間,賣出的兩個期權貶值或失效,賣家就獲利。

我們來複習一下賣OTM Put和OTM Call的獲利機會,當我們賣OTM Call選擇權時會先得到收入,只要股價在截止前不漲,Call option貶值我們就會獲利。

可是如果股價上漲超過履約價,最高損失是無上限的。

當我們賣價外OTM Put選擇權時也會先得到收入,只要股價在截止前不跌,Put選擇權貶值我們就會獲利。

可是如果股價下跌超過履約價,最高損失也是無上限的。

我們結合賣OTM Call和賣OTM Put就是一個Strangle,Put會定義股價可以移動的下限,Call定義股價可以波動的上限。

當我們覺得一個股票在截止前不會大幅度漲跌,就可以賣Strangle選擇權獲利。

賣Strangle的風險高嗎?

賣Strangle是由裸賣Put和裸賣Call所組成,賣Strangle和賣Straddle類似,所以賣Strangle的風險是當股票大漲或大跌超過合約價時,最大的風險是無限的。

| 股票走向 | 賣Strangle最大損失 |

|---|---|

| 上漲 | 無限 |

| 下跌 | 合約價 x 100 - 權利金 |

賣Strangles選擇權的注意事項

賣Strangles時需要theta和vega的走勢讓選擇權價值衰減,讓我們在高價時賣Strangles建倉,低價買回平倉。

Theta是時間對期權價格的影響

從我們的經驗來看,賣30天以外截止的選擇權theta的萎縮比較穩定,gamma對價格的影響較少,我們可以等待時間流逝來獲利。

Vega是隱含波動率IV對期權價格的影響

因為我們要賣高買低,所以我們要在股票IV高的時候賣選擇權進場,當IV降低vega造成期權價格貶值的時候買回出場。

另外我們也要挑選股價波動相對小的股票,除了留意股價波動比較少超越Bollinger Bands的股票外,也要挑選市值比較高、股價比較不會被操作的公司。

如果Strangle到合約快截止前還是虧損,可以考慮延後Strangle用未來的時間價值填補虧損,讓我們更多時間等待交易獲利。

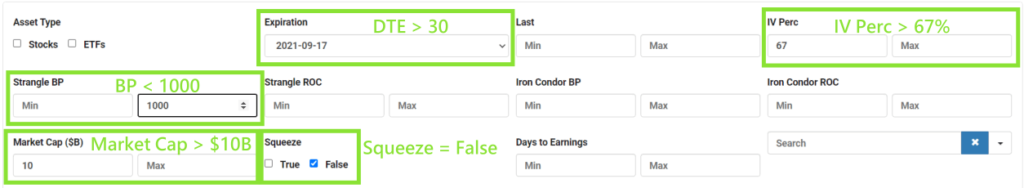

選擇權分析神器的最佳Strangle設定

選擇權分析神器主要是針對挑選高機率、高獲利的Strangles而設計,我們來看一下要怎麼使用搜尋功能找到最佳的Strangles進場時機。

- 為了利用theta穩定獲利,我們要挑選下個月至少30天以外的截止日。

- IV Perc是將現在IV對照過去一年內每個交易日IV的相對位置,所以當我們挑選IV Perc至少67%以上,表示現在的IV比去年2/3的交易日還要高,未來有高機率IV和vega會萎縮,讓選擇權價格下跌。

- Open Interests表示現在開倉的選擇權數量,可間接表示期權的交易量,只要挑選100,000以上的Open Interests,我們進出選擇權的時候流動率比較好,比較好成交。

- 市值Market Cap也要大於$10 billion,避免碰到像GME一樣股價被操作暴衝。

- 也要排除股價現在波動被壓縮的狀態,避免未來IV膨脹,所以要選擇沒有Squeeze的股票。

- 如果想要管控風險還可以把Strangle BP限制在$1000以下。

最後再將Strangles ROC從最高排序,找到最高投資報酬率的Strangles交易機會。

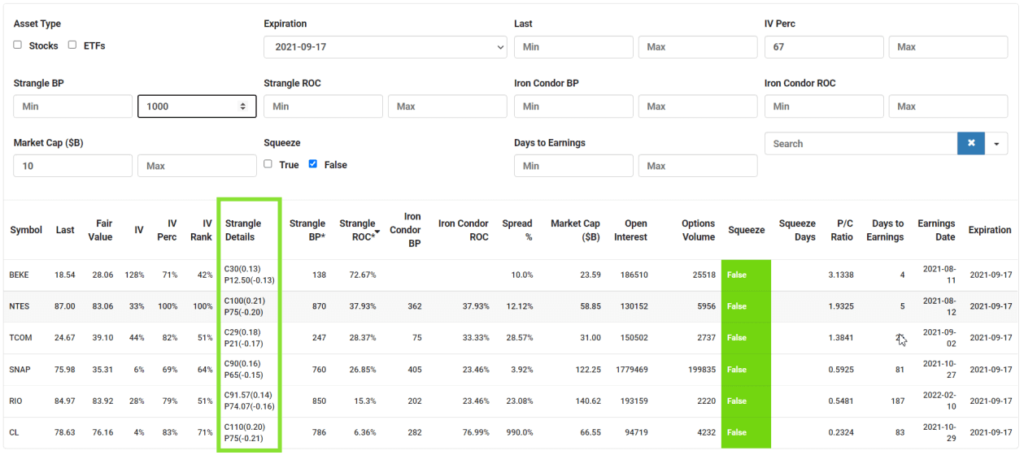

現在最佳的Strangle選擇權進場機會

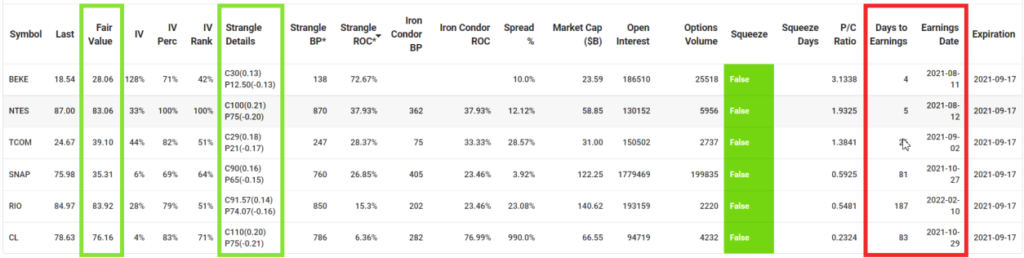

我們可以從清單裡用每個股票的Fair Value合理價值,還有Earnings Date財報公布日找到最佳的進場時機。

一方面確定Fair Value接近Strangle Details建議的範圍內,我們就可以更放心的賣Strangles進場。

另一方面Earnings Date通常會造成股價的大波動,所以要避開在選擇權截止前出現Earnings Date。

現在投資報酬率最高的前三名的Earnings快到了賣Strangles風險很大。

SNAP的Fair Value雖然偏低,但是考量到SNAP和FB一樣擁有健全的社群媒體平台,可以考慮銷售SNAP的Strangles選擇權。

我們賣一個40天後到期的SNAP Strangle選擇權,如果截止前SNAP股價沒有超出Put和Call的合約價,這個交易就有27%的投資報酬率。

現在你知道如何使用選擇權分析神器挑出高機會、高獲利的Strangles選擇權,記得要常常用分析神器挑選最好的中性交易機會,讓你在股價不動的時候獲利。

I don’t understand “we can look at selling Strangles to SNAP because the Fair Value is close to the 0.20 delta strikes”. In the example SNAP’s FV is 35 but the C and P strikes are 90 and 65 respectively. The strikes are way above the FV.

Hi, thank you for pointing out the typo. I’ve corrected the wording.

You are correct about how we should use FV, ideally, we need an FV within the 0.20 delta strikes.

Tony, how to find profitable options using your scanner for 1-2 weeks?

As our scanners are optimised for monthly option trades, you can use the scanners to pick good symbols to trade, then play around the weekly settings in your platform of choice.

How to find out options for monthly that may be profitable?

A good way is to use the options scanner to find high IV symbols that have a high chance of contracting IV in the future

Then you can sell monthly Strangles to take advantage of the IV contraction

How to find out short strangles for 2 weeeks or for 1 week using your scanner?

I’m afraid we don’t trade 1-2 week short Strangles, so you can’t find that in our scanner.

Even though 1-2 week short Strangles have good theta decay, but:

-they have big gamma risks, so small fluctuations in stock price can impact the P/L a lot.

-the strike prices have to be very close to market price, making them very risky.

So we don’t advise trading 1-2 week short Strangles.

我之前不太敢交易Strangle,謝謝版主分享這麼好的勒式選擇權交易方式

我終於找到好的Strangle期權模式了

沒錯,只要找到IV有萎縮跡象的股票就可以賣Strangles選擇權

Thank you for such a great strangle option strategy!

Thank you for your kind words

hello, what do you think are the differences between iron condors and strangles?

Well, first things first, Iron Condors have limited losses while Strangles have unlimited losses.

So when the trades go wrong, Strangles can lead to larger losses if not closed in time.

That being said, Strangles are easier to repair when a trade goes “a little bit wrong”.

Since Strangles only have 2 legs, it’s easier to “roll” a losing trade to the future, and use the time value to cover your current losses, sometimes even allowing you to widen the strikes for a higher probability to profit.

So we prefer to trade Strangles with good theta and vega opportunities with low buying power to keep the risks low.

For higher value stocks, >$100, we prefer to trade Iron Condors.