你知道選擇權有buy to open跟buy to close的差別嗎?

簡單來說這兩種策略就是當期權買家或期權賣家的差別,今天斜槓投資達人要分享期權買家和賣家兩種策略的優缺點,讓你知道哪一種選擇權交易策略最適合你。

Contents

什麼是Buy to Open?

Buy to open是買選擇權建倉的交易策略,所以是個期權的買家。

看漲的買期權策略就是買Call,當股價上漲時就可以履約Call買到比市價便宜的股票賺價差。

看跌的買期權策略就是買Put,當股價下跌時用市價買便宜的股票,再履約Put用合約價賣掉賺價差。

什麼是Buy to Close?

Buy to close是買選擇權平倉的交易策略,表示我們建倉時是sell to open的期權賣家。

看漲的賣期權策略就是賣Put收取權利金,當股價上漲時Put選擇權就會貶值,讓我們賣期權的收入獲利。

看跌的賣期權策略就是賣Call收取權利金,當股價下跌時Call選擇權會貶值,讓我們賣期權的收入獲利。

買期權和賣期權不同的風險與回報

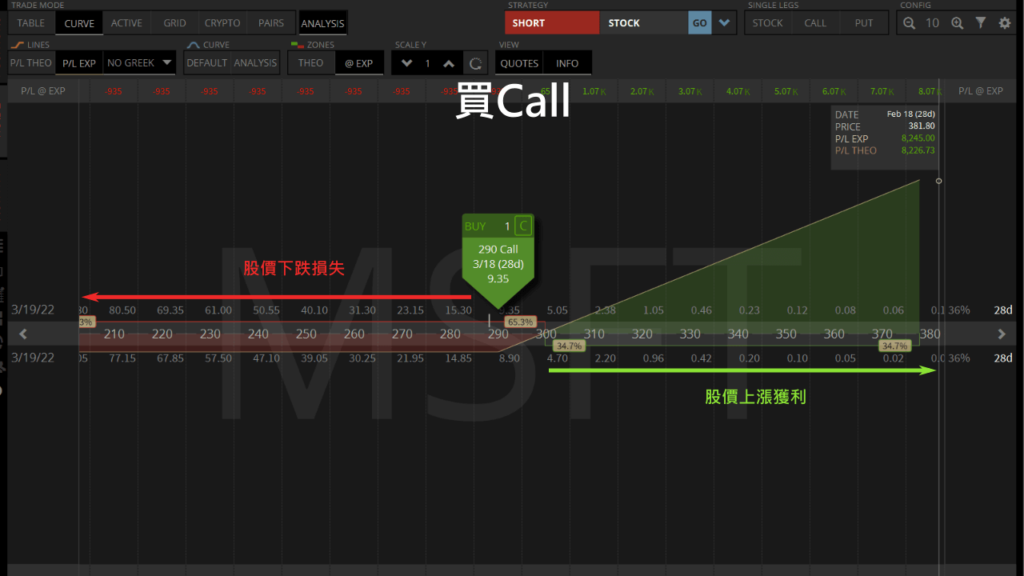

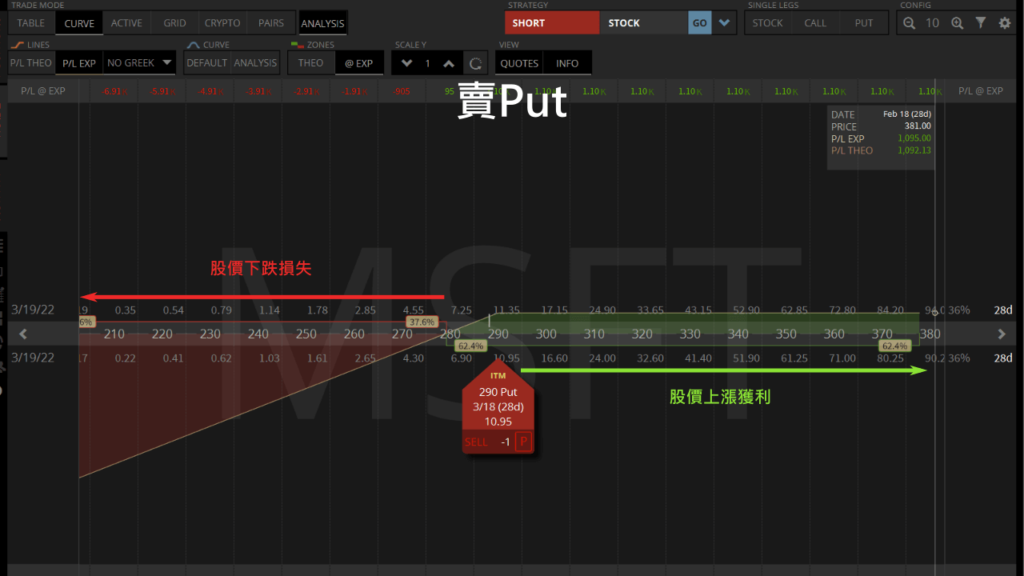

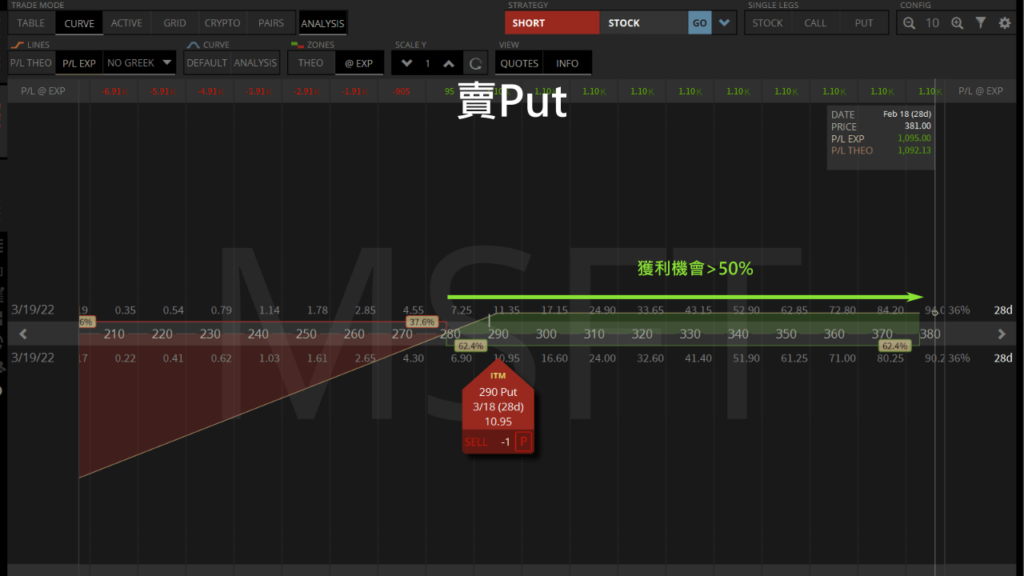

我們用看漲下個月截止的MSFT選擇權交易策略,來看當選擇權買家和賣家時投資的風險和回報有什麼不同。

買價平Call的選擇權需要花費$935的權利金,當股價上漲買Call合約增值的幅度最大是無上限的。

如果MSFT股價下跌,買家最大的損失就是買Call權利金的支出。

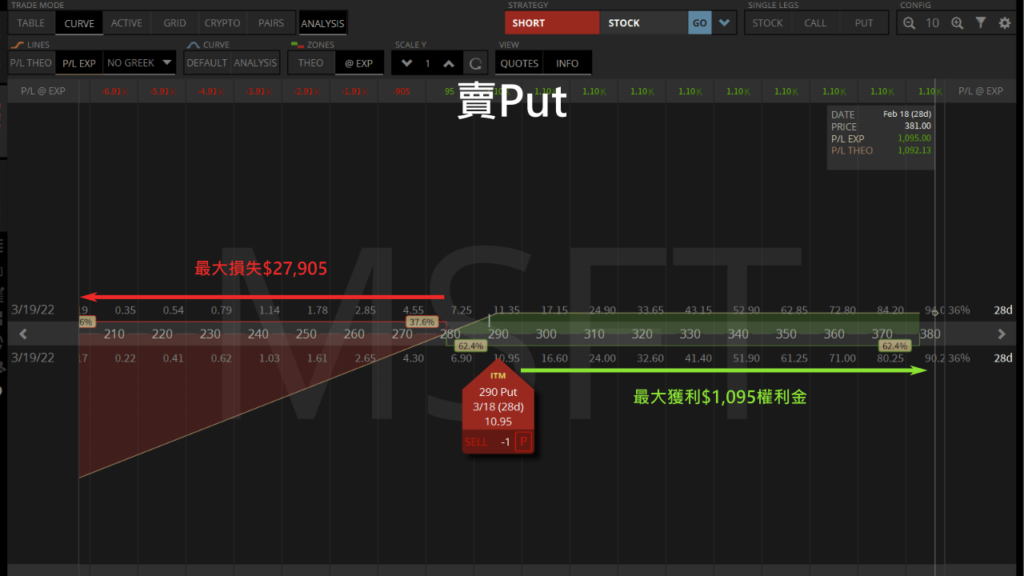

賣價平Put的選擇權會得到$1,095的權利金收入,當股價上漲Put合約會貶值歸零,所以最大獲利就是賣Put的收入。

如果股價下跌,賣家最大的損失就是用合約價買到$0的股票。

我們看到買家的風險是有限,但最大回報是無限的,而賣家的最大風險無限,回報是有限的。

| 期待市場走向 | 交易策略 | 最大獲利 | 最大損失 |

|---|---|---|---|

| 看漲 | 買Call | 無限 | 權利金 |

| 看漲 | 賣Put | 權利金 | 合約價 x 100 - 權利金 |

| 看跌 | 買Put | 合約價 x 100 - 權利金 | 權利金 |

| 看跌 | 賣Call | 權利金 | 無限 |

買期權和賣期權不同的獲利機會

除了風險和報酬以外,我們還可以從獲利的機率來比較兩種選擇權交易策略。

從看漲的買Call策略來看,因為buy to open需要花費權利金,股價上漲需要超出權利金成本才能獲利。

所以我們買價平Call的獲利機會是小於50%的,比買股票獲利的機會小。

而看漲賣Put策略來看,賣選擇權sell to open會得到權利金的收入,讓我們的breakeven價格低於合約價,即使股價上漲的幅度不高我們也可以獲利。

所以我們賣價平Put的獲利機會是大於50%的,比買股票獲利的機會大。

我們可以看到買Call需要股票走勢如預期才能獲利,而賣Put時股價只要不跌就可以獲利。

| 交易策略 | 股價上漲 | 股價不動 | 股價下跌 |

|---|---|---|---|

| 買Call | 獲利 | 虧損 | 虧損 |

| 賣Put | 獲利 | 獲利 | 虧損 |

| 買Put | 虧損 | 虧損 | 獲利 |

| 賣Call | 虧損 | 獲利 | 獲利 |

所以賣選擇權是能夠掌握獲利機會的交易方式。

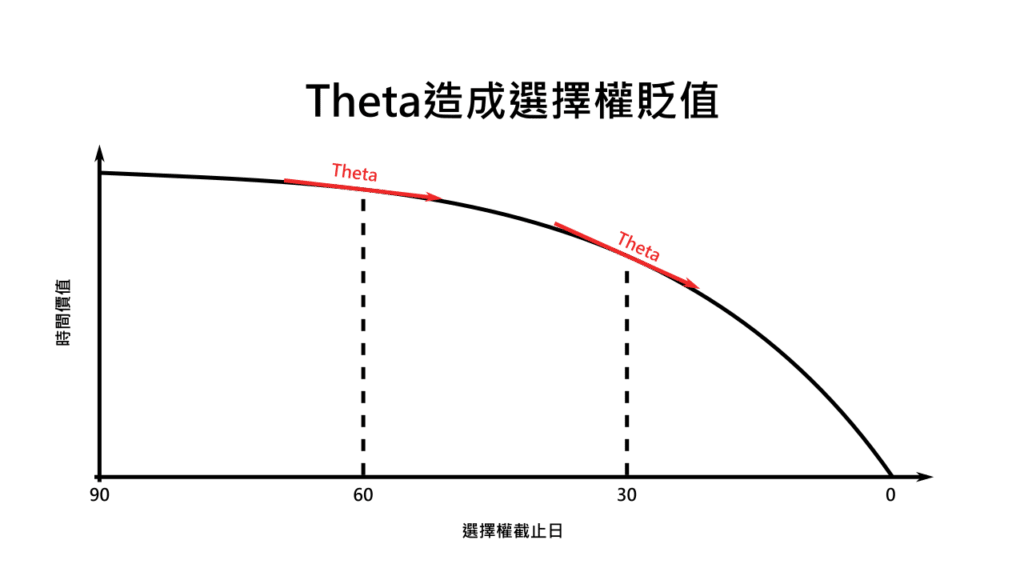

Theta時間價值對買賣期權的影響

和交易股票不同,買賣選擇權合約是有截止時間的,所以我們需要股價在合約截止前如期波動才能獲利。

隨著時間流逝theta會讓選擇權貶值,只要截止時期權沒有獲利,買選擇權的付出就歸零了。

所以theta貶值對買家不利、對賣家有利,讓有耐心的賣家能慢慢等期權貶值獲利。

買期權和賣期權的不同平倉方法

既然我們知道選擇權買賣建倉的差異,我們現在來看兩者不同的平倉方式。

Buy to open的買家有兩種主要的平倉方式:

- 一個是行使權利用合約價取得(Call)或賣(Put) 100股。

- 或是sell to close用現金平倉。

期權賣家無法主動執行權利:

- 等買家行使權利賣出(Call)或買(Put) 100股。

- 或者用buy to close用現金平倉。

| 交易策略 | 股票平倉 | 現金平倉 |

|---|---|---|

| 買Call | 履約買100股 | Sell Call to close |

| 賣Put | 被履約買100股 | Buy Put to close |

| 買Put | 履約賣100股 | Sell Put to close |

| 賣Call | 被履約賣100股 | Buy Call to close |

賣期權專屬的轉倉技巧

不過選擇權賣家還有一個秘密武器就是轉倉,也叫做rolling,主要是結合buy to close和sell to open將選擇權延到未來的截止日。

如果我們早前賣的MSFT看漲Put因為股價走向錯誤造成價內虧損,只要我們覺得MSFT接下來還是看漲,我們可以在離截止日14天的時候buy to close,再加上sell to open新的下個月的Put,用下個月截止賣Put的權利金填補交易損失。

當轉倉結束後會剩一個下個月截止的賣Put交易,讓賣家繼續等待股價上漲獲利。

只要學會rolling就可以在對市場趨勢預期不變的時候不斷地延後交易,等待股價反彈的時機獲利。

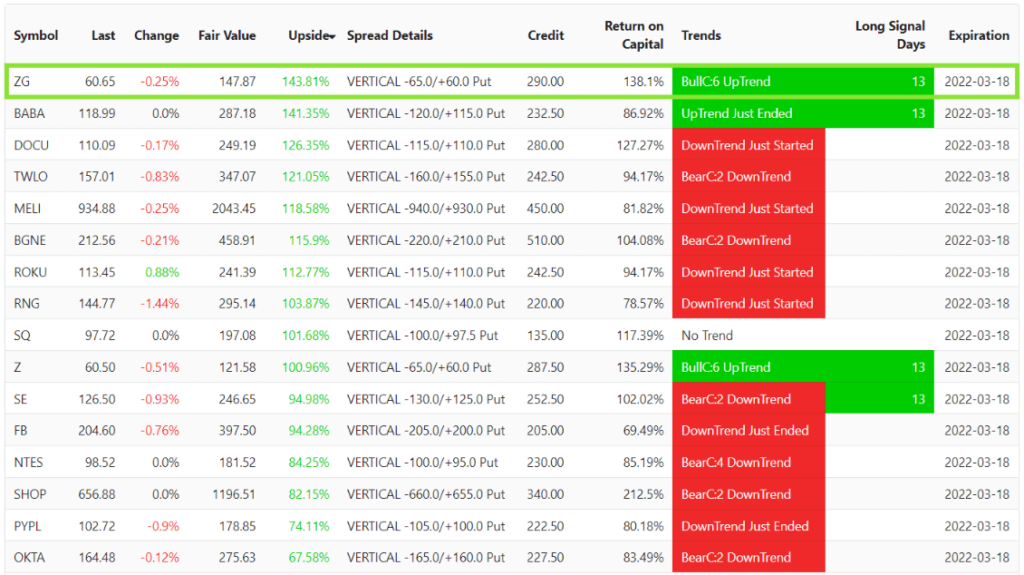

現在最好的看漲Sell to Open機會

用看漲Put垂直價差清單來看,現在最好的看漲Put Spread機會是ZG:

- 有143%的upside。

- 已連續6天在上漲趨勢中(BullC:6 UpTrend)。

- Long Signal Days顯示在13天前股價抄底了。

現在賣一個下月截止的ZG價平看漲Put垂直價差,需使用$210的購買力,如果股價上漲最大獲利有$290,等於是138%投資報酬率。

如果短時間交易不如預期,賣家還可以用轉倉的方式用未來的權利金折抵虧損,等股價反彈獲利。

現在你知道buy to open和buy to close的差別,就知道當選擇權買家雖然風險和報酬比較好,但是當賣家可以有效的控制交易的獲利機會,也能用看漲Put垂直價差清單找到現在最好的看漲Put Spread機會。

看來sell to open的賣選擇權策略優點比較多

快來試試看

當選擇權賣家可以有效的控制獲利的機會

如果擔心風險太高,可以用垂直價差和鐵兀鷹降低風險

Thank you for the great explanation about the differences between buy to open and buy to close.

I see your point about the advantages of being an option seller.

I’ll give it a try.

Yes, selling options is a great way to make theta and time value work for you, and control the odds of the trade.