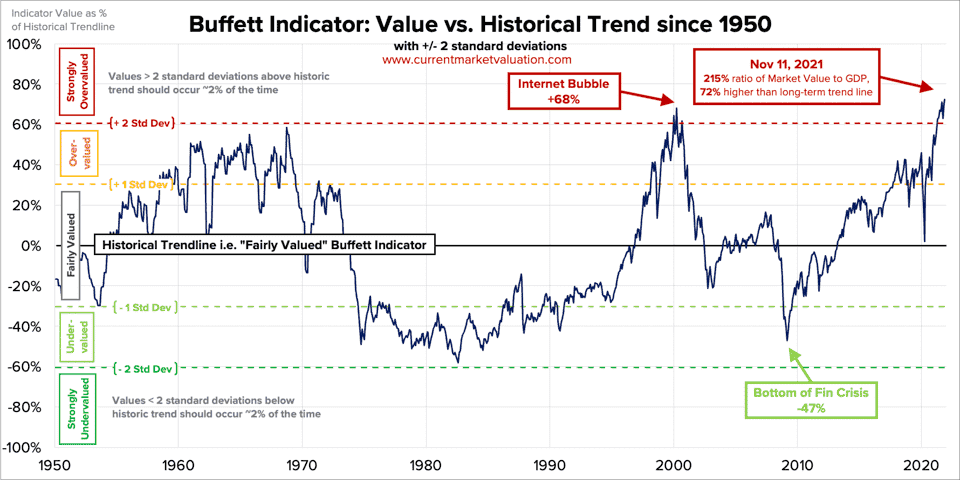

很多投資專家都說,現在的美股泡沫化,隨時都有可能會崩盤。

如果我們回顧上一次股市泡沫的時候,從1995年開始到2000年網路泡沫的時候,股市總共締造了77次的歷史高峰。到更近一點的2020年三月股市崩盤後,S&P 500開始強勁的牛市,到現在已經比20年創造了更多的歷史高點。

如果專家說2020年大跌前市場已經被高估,到現在2021年股票泡沫的程度更勝去年。此外,通貨膨脹也是市場泡沫的一個原因之一,讓更多人願意掏錢投資股票市場準備大撈一票。

巴菲特指標(Buffett Indicator)告訴我們,股市通常在一個破紀錄的上漲趨勢以後會出現大跌。

在斜槓投資達人,我們把股票市場當作一個統計學的概率。即使市場的起伏無法預料,股價還是穩定的、高機率的出現兩個現象:

- 回歸到合理價格。

- 回歸到歷史平均的波動。

既然現在的股市有高機率是被高估的,我們可以期待在不久之後股市會修正、下跌、回歸到平均值。

不論是否股市泡沫,我們都覺得應該要有好的對沖策略保護投資組合。

什麼是對沖?

對沖是一種當市場走向不如預期時,可以降低風險並保護投資組合的策略。對沖策略可當作是為你辛苦賺的錢買的保險。

很多人都說股市是多頭的,通常70%-80%的時候股價都會上漲。但是股市偶爾會拉回(每年下跌5%-10%兩三次)、修正(每兩年下跌10%-20%一次)、熊市(每5-6年下跌20%以上),讓我們需要對沖降低風險。

根據經驗,股價通常只需要4周就可以下跌50%,不過可能需要2年才能回復到原來的價格,市場通常暴跌比暴漲還快。有些人覺得下跌50%只要漲回來50%就打平了,可是事實上你需要獲利100%才能賺回當初損失的50%。

對沖策略讓我們在股價下跌時獲利,避免我們的帳戶被追加保證金,也讓我們用新增加的資本購買便宜、被低估的績優股,長時間下來我們更有機會勝過大盤。

什麼是Delta對沖?

Delta對沖是一個使用delta中性的交易來減少股價修正時對投資組合的損失。

Delta是股價對期權價格的影響

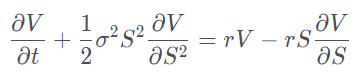

Black-Scholes定價模型背後的基礎是找到一個對沖不同衍生工具的方式,其中也包括了選擇權的定價。

用Black-Scholes模型演算出以下的公式可幫我們找到最佳的對沖策略:

- V = 期權價格

- σ = IV

- S = 股價

- r = 無風險利率

在等號左邊分別是選擇權的時間價值(theta)和選擇權價格的凸性(gamma)。

Gamma是股價對delta的影響,也是股價對期權價格的加速度

選擇權價格的凸性表示當股價改變$1時,選擇權的價格會以指數增長,所以通常衍生性產品的獲利是以二次方程式漲跌的。

Theta是負數因為它表示選擇權因時間流逝而貶值,而gamma和vega是正的。

Theta是時間對期權價格的影響

在等號右邊是擁有選擇權的無風險報酬以及做空標的物。

所以我們可以總結選擇權的theta損失和gamma的成長需要互相抵銷,結果要等於投資的無風險投資報酬率。

Theta + Gamma = 無風險報酬 – 做空標的物

第二個重點是對沖的策略只有在gamma增長大於theta損失的時候才會獲利。

你可能發覺我們在討論以上公式時都沒有提到delta,不過我們手中持有的股票delta需要跟選擇權倉位的delta互相抵消才能達到delta中性的目標。

這個時候我們就可以透過操作波動率來透過gamma或vega增值來獲利。

如何使用Gamma和Vega來對沖?

當我們的對沖策略達到delta中性,我們就不需要預測股價特定的走向來獲利,反而是透過操作波動率來賺錢。

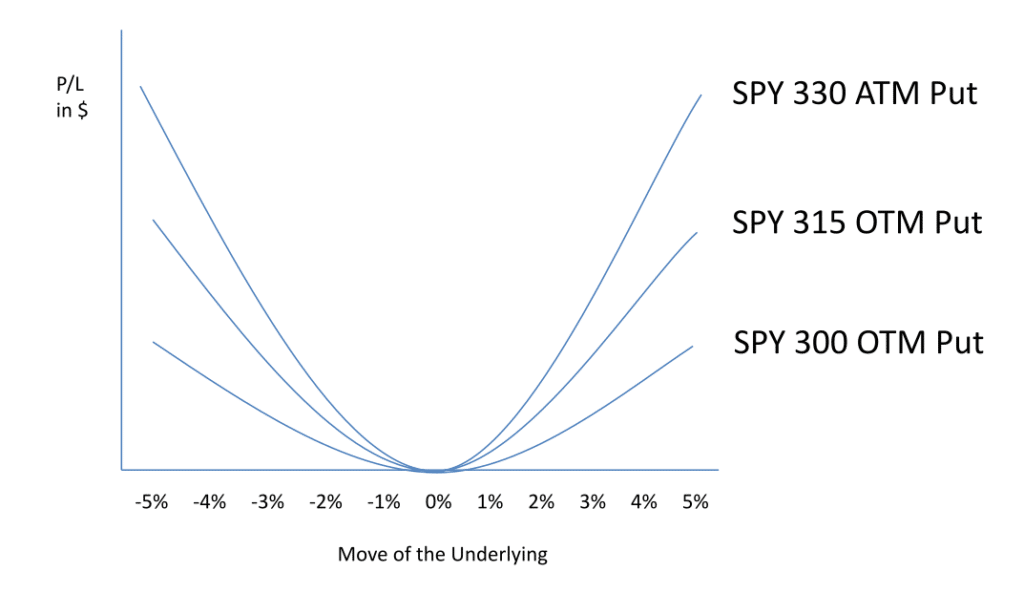

我們可以買價平的選擇權來用gamma和vega對沖手上的股票倉位:

- 買Put選擇權對沖做多的100股。

- 買Call選擇權對沖做空的100股。

買Put選擇權搭配做多100股

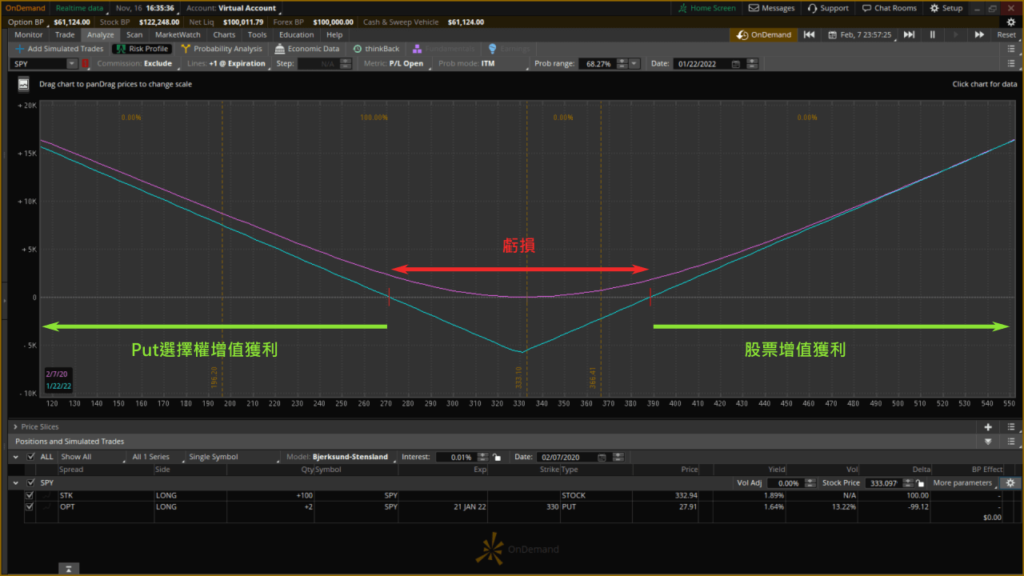

我們使用Thinkorswim中的ThinkOnDemand功能可以讓我們回到2020/2/8,在covid肺炎股災黑天鵝發生的前一個月來模擬買Put對沖的效果。

我們模擬在$332.94的時候購買100股的SPY(100 delta),再買兩個價平$330 SPY Put合約在兩年後2022/1/21截止(大約-100 delta)。

| 選擇權 | 截止日 | 履約價 | Bid | Ask | Delta | Gamma | Theta | Vega |

|---|---|---|---|---|---|---|---|---|

| Put | 2020/3/20 | $330 | 5.71 | 5.72 | -0.49 | 0.03 | -0.07 | 0.46 |

| Put | 2020/4/17 | $330 | 6.25 | 6.29 | -0.44 | 0.02 | -0.06 | 0.58 |

| Put | 2020/6/19 | $330 | 9.54 | 9.56 | -0.45 | 0.01 | -0.04 | 0.8 |

| Put | 2021/1/15 | $330 | 17.5 | 17.67 | -0.48 | 0.01 | -0.03 | 1.27 |

| Put | 2022/1/21 | $330 | 26.87 | 27.83 | -0.49 | 0.01 | -0.02 | 1.81 |

我們從期權鏈裡看到以同樣的合約價來看,只要截止時間越遠,theta會降低,vega會指數成長。

Vega是IV隱含波動率對期權價格的影響

我們要在隱含波動率膨脹之前擁有越多vega越好。

如果我們想要買便宜一點的價外Put來做對沖的保護,我們會看到凸性減少,所以當IV膨脹時獲利就會變少。

所以我們結合SPY 100股(100 delta)和購買2個SPY Put合約(-99.07 delta)讓我們達到幾乎delta中性的倉位。

| 倉位 | Delta | Theta | Vega | Gamma |

|---|---|---|---|---|

| 100股 | 100 | 0 | 0 | 0 |

| 2個價平Puts | -99.07 | -4.80 | 360 | 1.25 |

| 總和 | 0.93 | -4.80 | 360 | 1.25 |

Theta -4.80表示Put的價值每天貶值-$4.80,另外這個組合的vega是360而gamma是1.25。

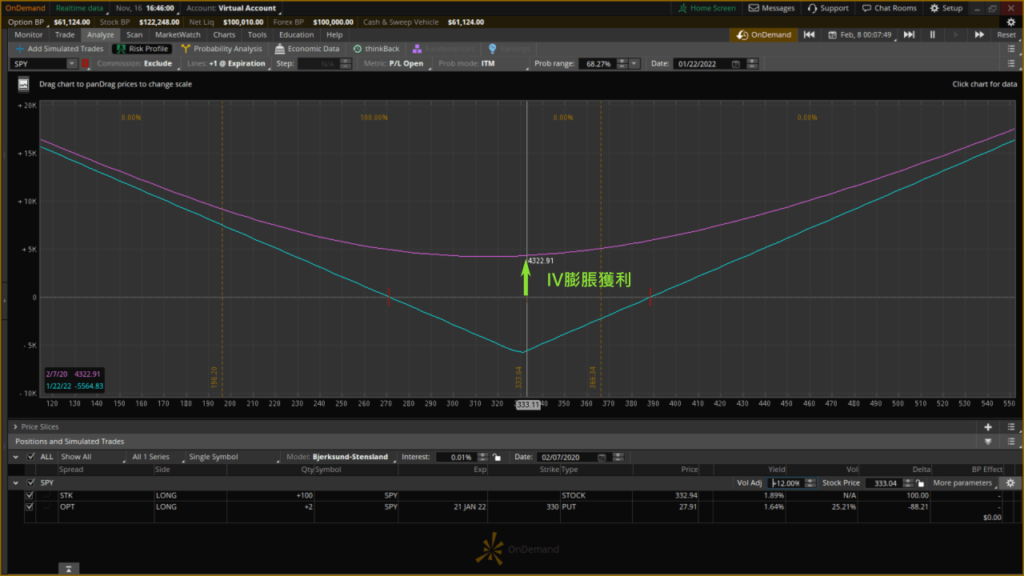

這是個delta中性的對沖策略,用Thinkorswim分析它的獲利如下圖。

獲利分析可以看到這個交易組合的凸性,這個組合在SPY上漲超過$388或者SPY下跌低於$271時獲利。如果股價在2022/1/21期權截止時停留在$330,我們購買的Put就會歸零,我們損失買Put的$5,582。

我們之所以可以不論SPY漲跌都賺錢是因為:

- 當SPY上漲時,我們持有的股票增值大過於Put期權貶值。

- 當SPY下跌時,gamma的凸性導致Put漲價多過於SPY股價下跌的幅度。

如以上Black-Schole公式提到的,波動率需要比theta還要大才能在delta對沖中獲利。

我們可以將IV調高12%來看如果2020/3股市崩盤時對我們組合P/L的影響。

即使SPY價格不動,只有波動率增加,我們的策略會因vega膨脹而獲利$4,322.91。

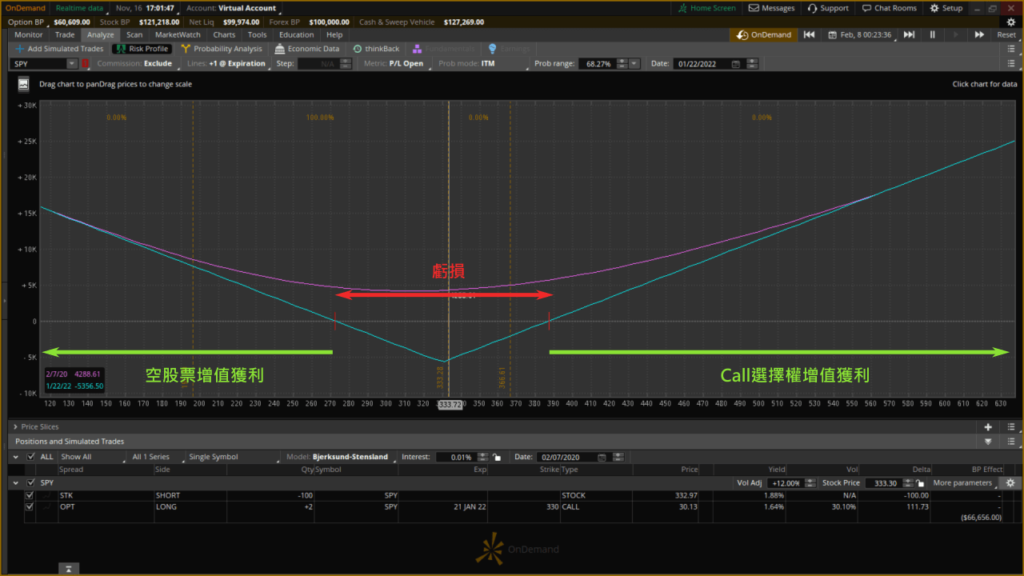

買Call選擇權搭配做空100股

做空100股SPY並購買2個Call合約也可以達到一樣的凸性,當波動增加時也會得到幾乎一樣的獲利。

當市場下跌,我們做空的SPY股票獲利多過於買Call損失的價值。如果股價上漲,我們的Call期權獲利會多於空SPY的損失。

只要波動的獲利大於theta貶值的損失,我們的delta對沖策略就可賺錢。

我們選擇購買截止時間超過1年的Put或Call選擇權的原因有:

- 截止時間月久vega越高,所以IV增加時期權價值獲利越多(正價差)。

- Theta比較低,讓我們的對沖策略有更多的時間和機會成功。

所以購買1-2年後才截止的選擇權讓我們能把握未來波動變大的時機。另一方面,短時間截止的SPY選擇權有較低的vega和高theta,讓我們的對沖策略比較難成功。

在市場波動率低的時候可便宜買到選擇權,讓對沖策略的成功率更高,更能在股價崩盤的時候保護投資組合。

用2020肺炎股災模擬對沖的效果

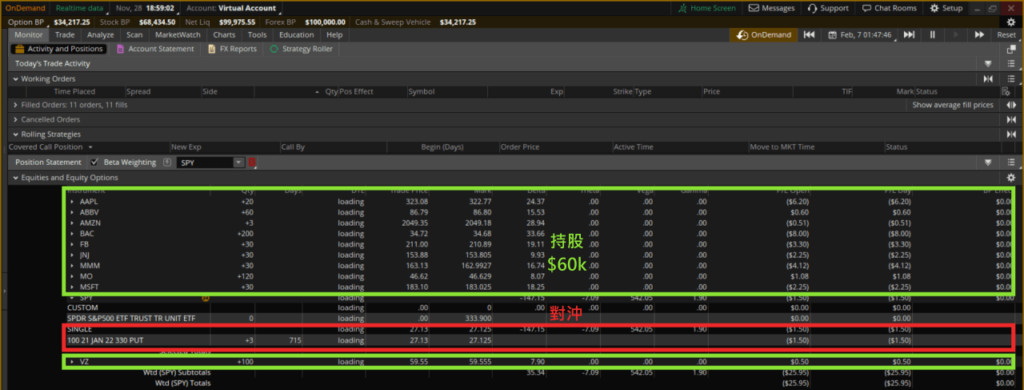

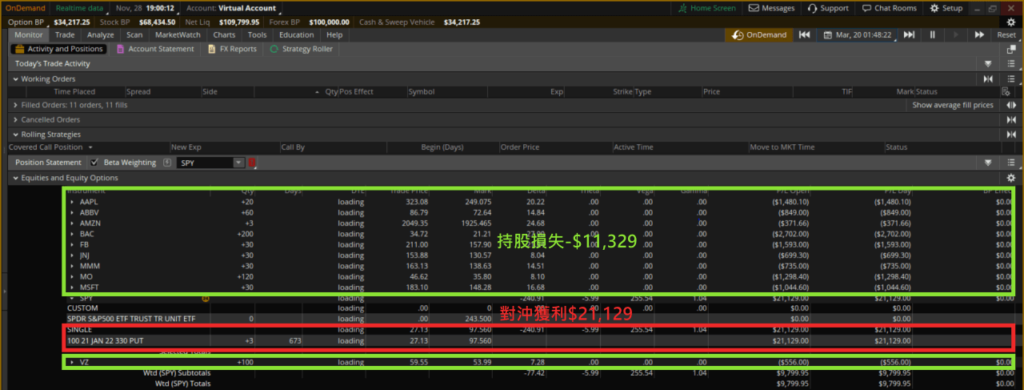

我們將時間回到2020/2/7,用$10萬的帳戶中大約$60k持有成長股(30%)和股息股票(70%)。

| 股票 | 股價 | 數量 | 倉位 |

|---|---|---|---|

| AAPL | $323.08 | 20 | $6,461.60 |

| ABBV | $86.79 | 60 | $5,207.40 |

| AMZN | $2049.35 | 3 | $6,148.05 |

| BAC | $34.72 | 200 | $6,944.00 |

| FB | $211.00 | 30 | $6,330.00 |

| JNJ | $153.88 | 30 | $4,616.40 |

| MMM | $163.13 | 30 | $4,893.90 |

| MO | $46.62 | 120 | $5,594.40 |

| MSFT | $183.10 | 30 | $5,493.00 |

| VZ | $59.55 | 100 | $5,955,00 |

| 總和 | $57,643.75 |

剩下的$40k可用來對沖來保護我們的投資組合,降低2020股災的影響,並且留下大部分的現金未來調整組合。

我們beta weight所有持股的delta後,我們可購買3個$330 SPY的Put在2022/1/21截止,花費$8,139來達到delta中性的組合。

3個SPY $330 Put (2022/1/21截止)選擇權費用 = $2,713 x 3 = $8,139

3個$330 SPY Put的面值為$99,000,可提供我們投資組合165%的保護。

3個SPY Put期權的面值 = $330 x 300 = $99,000

將時間前進到2020/3/30,持有的股票價值下跌了大約$11,329,而我們對沖的Put選擇權升值了$21,129。所以當大盤暴跌了40%,整個帳戶反而增值了$9,799.95,約16%!

股市崩盤的時候所有購買的股票都虧損,還好有對沖的Put選擇權增值才能保護我們的資本,我們接下來就可以用增加的資金購買被低估的績優股票。

以下的P/L讓我們了解不同保護等級在崩盤後的獲利分析。

| 保護等級 | 0% | -5% | -10% | |||

|---|---|---|---|---|---|---|

| 合約價 | $330 | $315 | $300 | |||

| 崩盤後的獲利 | Put成本 | 崩盤後的獲利 | Put成本 | 崩盤後的獲利 | Put成本 | |

| 1個Put - 約50%組合價值 | -$2,300 | $2,713 | $-3,000 | $2,190 | -$3,400 | $1,750 |

| 2個Put - 約100%組合價值 | $4,500 | $5,426 | $3,300 | $4,380 | $2,300 | $3,500 |

| 3個Put - 約150%組合價值 | $9,800 | $8,139 | $9,500 | $6,570 | $8,000 | $5,250 |

| 沒保護 | -$11,329 |

如果要減少對沖策略的費用,我們建議100%左右的組合價值搭配-10%的保護等級即可,對沖的要點是預防2020市場崩盤等黑天鵝發生時投資的損失,而不是要在5%-10%的市場修正時獲利。

調整對沖策略的技巧

當我們購買了對沖的Put期權後,我們需要主動的調整倉位才能持續的降低風險。

當大盤上漲,我們需要將Put轉倉到高一點的合約價,並將截止日拉近到下個月。如果沒有轉倉調整選擇權,合約價會離股價越來越遠,這個保護等級就會降低。

如果大盤下跌5%穿過Put合約價,我們可以將2年截止的Put轉倉到1-2個月截止的選擇權並使用vega膨脹賺取價差(vega scalping)。如果大盤持續下跌,價內的Put也會因為gamma而不斷地增值(gamma scalping)。只要及時的轉倉,我們就可以在市場反彈前將vega的獲利入袋。

如果熊市持續的跌到-30-40%,即時的將Put平倉也可以趁theta Put價值貶值前見好就收。總之,如果股價漲跌不斷,我們就轉倉拉近截止日、調整價格接近市價,來靠vega scalping和gamma scalping獲利。

假設SPY在2020/2/27下跌到$316 (從$333下跌5%),Put選擇權價格會從$27漲到$48。我們可以將Put的合約價從$330調整到$315,並將2年的截止日轉倉到下個月截止,這個交易會讓我們得到$29的價差。

到2020/3/20股票崩盤後,$315的Put價值從$17漲到$76,所以我們期權獲得的價差就是$49+29=$78。

轉倉3個Puts的總獲利 = $78 x 100 x 3 = $23,400

如果我們沒有及時調整Puts的截止日,每個Put合約只會在2020/3/20增值到$96。

原始的3個Puts的總獲利 = ($96-$27) x 100 x3 = $20,400

只要及時的轉倉Put選擇權,我們就可以透過gamma scalping多賺$3,000,讓我們在SPY向上反彈前先收下獲利。

如何分攤對沖的費用?

我們購買3個Put合約花費$8,139,可以保護我們24個月,如果市場不下跌,這個費用就歸零了。

一個分攤對沖費用的方式是用滾輪策略來抵銷每個月$339的開支。

每個月的Put貶值 = $8,139/24 = $339.125

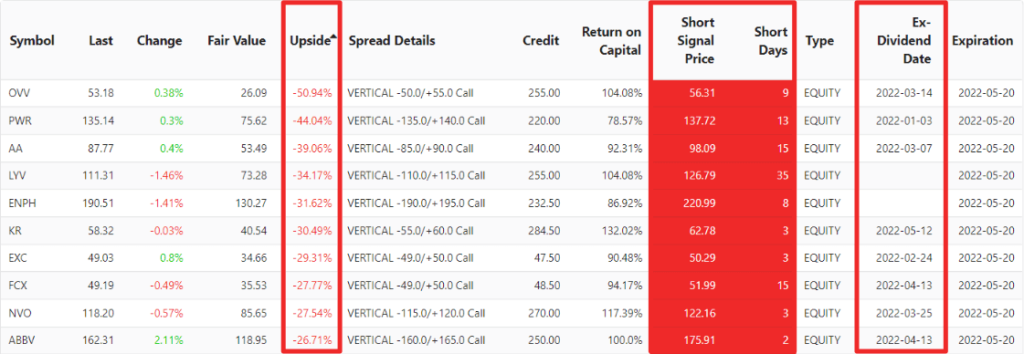

現在高機率的下跌機會

看跌Call Spread選股神器使用大數據找到漲過頭的股票清單,讓我們迅速找到被高估、高機率修正下跌的Bear Call Spread進場時機。

為了找到高機率下跌的股票,我們可以注意被高估、正要開始下跌的股票。

- 選股神器使用基本面分析出Fair Value和Last的差價計算股價的下跌潛力Upside,當Upside有-30%以下,我們就有信心股價被高估了,接下來有機會下跌。

- Short Signal Price代表圖表分析計算出股價開始走下坡時的價格,讓我們知道短時間內股價不會超過這個高點。

- Short Days表示上一次出現下跌訊號離現在的交易日數,只要一出現下跌訊號接下來就有高機率股價會走下坡。

- 也要避開快要出現Ex-Dividend Date配股息的日子,以免一方面股價會上漲被履約,另一方面配履約後要負擔配息的責任。

既然我們看跌股票,可以用-0.50 delta的ATM Bear Call Spread來計算投資報酬率Return on Capital,這樣只要股價下跌獲利最大,如果股價漲了最大虧損也相對小。

以下是我們可以看到現在清單排序出被高估最多的ATM Bear Call Spread機會。

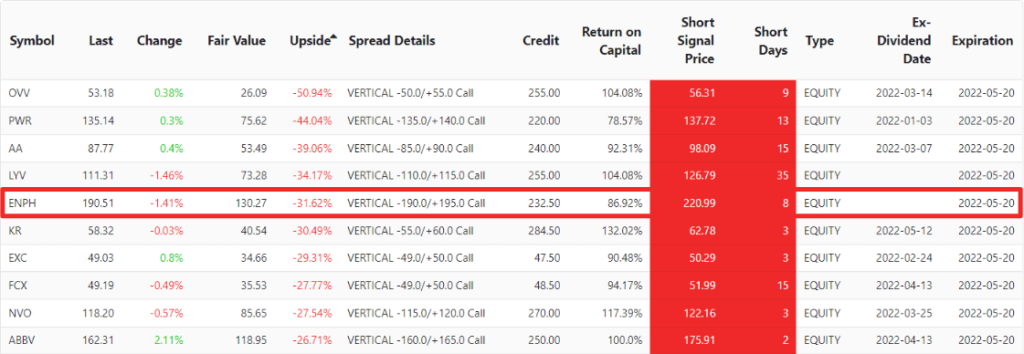

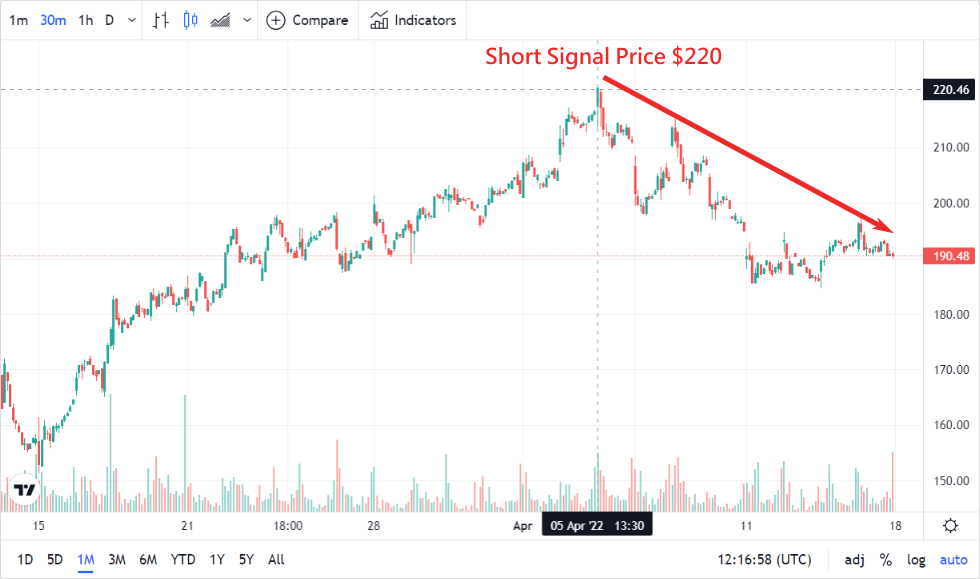

綜合Upside和Short Days的數據,我們看到現在被高估最多的股票中ENPH離下跌訊號出現經過了8個交易日,未來也沒有發股息的Ex-Dividend Date,是現在最高機會的下跌的股票。

從Enphase股價的趨勢來看,我們確認ENPH自從8個交易日以前確實達到$220高點,跟我們看跌選股神器提到的Short Signal Price相同,接下來ENPH股價走下坡,短時間內有高機率不會上漲超過Short Signal Price。

我們賣一個35天後到期的ENPH價平ATM Call Spread期權,如果截止前Enphase股價沒有上漲,這個交易有最高86%的投資報酬率。

我們在投資時要時時思考機會成本,所以要在使用最小的倉位分散風險,並挑選高機率的優質股票搭配對沖策略來長期獲利。

原來delta可以用來對沖投資組合

謝謝

是的,只要做好對沖就不怕股市大跌了

謝謝提供這麼清楚好懂得對沖教學

終於知道怎麼保護自己的長期投資了

沒錯