勒式Strangle是一個中性的選擇權交易策略,我們需要股價波動少於預期才能獲利。

當股價波動超過合約價造成Strangle虧損的時候,我們分享最常用的勒式Strangle補救方式,能讓我們賣選擇權的收入增加,慢慢等待股價回到預期的獲利區間。

什麼是Strangle?

Strangle是結合賣Put和賣Call定義出獲利區間的中性交易策略,只要在期權截止前股價波動不大就可以獲利。

賣價外Put會定義股價可以移動的下限,賣價外Call定義股價可以波動的上限。

當股價在截止前維持在賣Put和賣Call的履約價之間,Strangle交易的兩個期權貶值,賣家就會獲利。

我們看到一個半月後截止的0.20 delta台積電ADR Strangle有67%的機會獲利,最高投資報酬率將近26%。

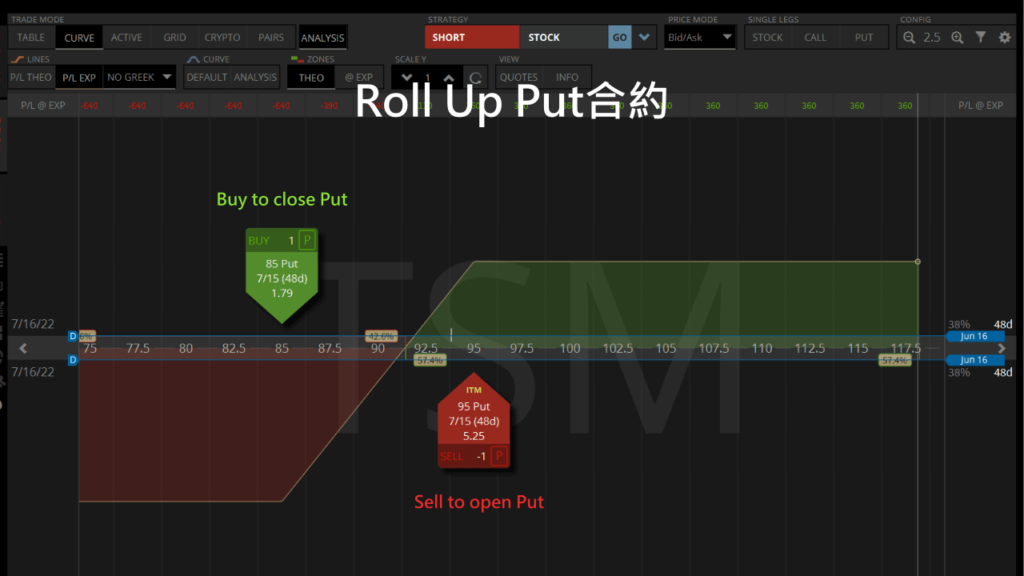

股價上漲Roll Up Put

如果股價在Strangle截止前上漲了,就可以趁賣Put選擇權獲利時roll up,將一部分的獲利入袋。

以台積電Strangle為例,當TSM股價上漲我們的Put合約會因為delta降低而獲利,另外一邊的Call則因為delta上升而虧損。

這時我們roll up Put合約將獲利入袋:

- 也就是先將Put選擇權buy to close。

- 再從價格高一點的位置sell to open同截止日的Put。

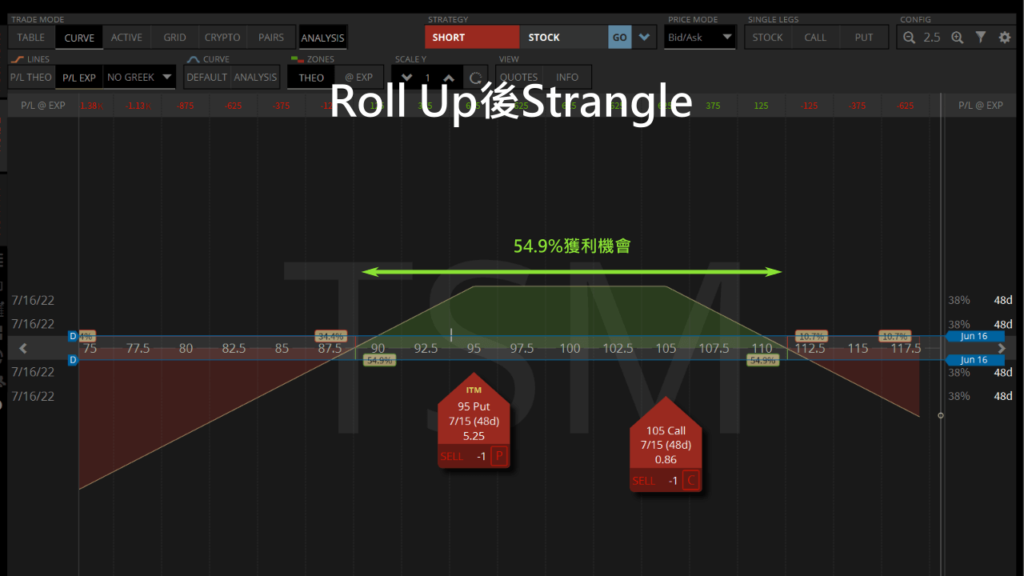

Roll up結束後就會獲得一個寬度比較窄的Strangle,讓我們繼續等待theta貶值用時間獲利。

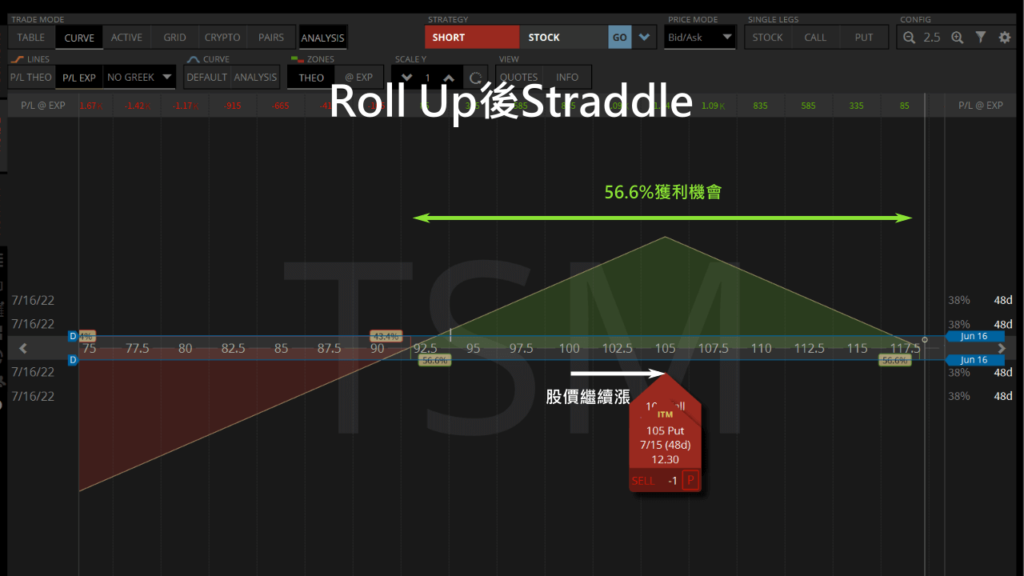

如果股價持續上漲,不斷roll up Put的結果會成為一個高價的Straddle。

用不斷增加的賣選擇權收入定義出獲利的區間,只要股價在截止前留在區間內,我們就能獲利平倉。

股價下跌Roll Down Call

如果股價在Strangle截止前下跌了,就趁賣Call合約獲利時roll down,將一部分的獲利入袋。

當TSM股價下跌我們的賣Call會因為delta降低而獲利,另外一邊的Put則因為delta上升而虧損。

這時就將能將Call期權roll down:

- 先將Call合約buy to close把獲利入袋。

- 再從價格低一點的位置sell to open同樣截止時間的Call交易。

Roll down結束後就會獲得一個寬度比較窄的Strangle,讓我們繼續等待theta貶值用時間獲利。

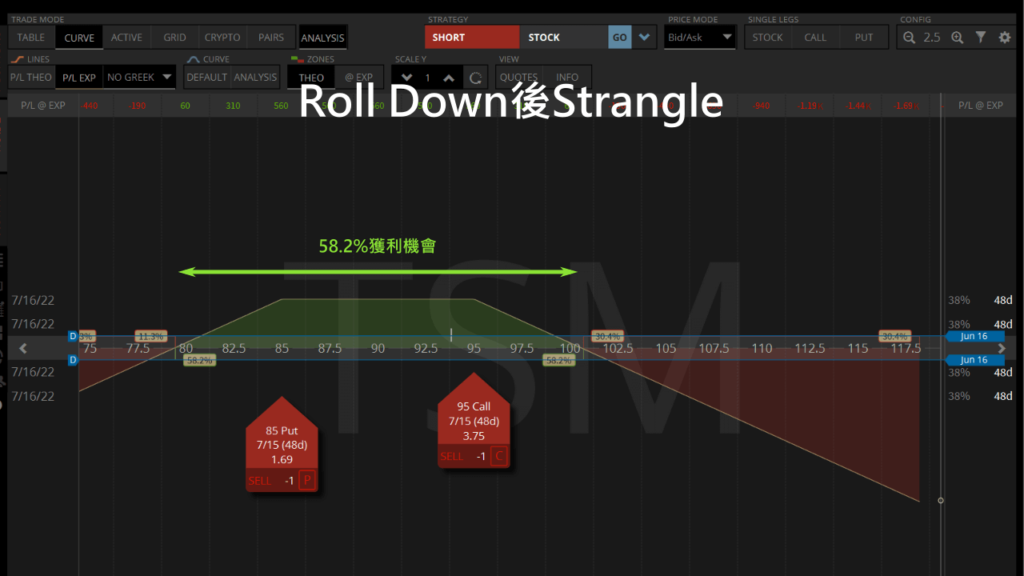

如果股價持續下跌,不斷roll down Call的結果會將Strangle變成為一個合約價較低的Straddle。

用賣選擇權的收入定義出獲利的區間,只要股價在截止前留在區間內,我們就能獲利平倉。

快截止時延後Straddle

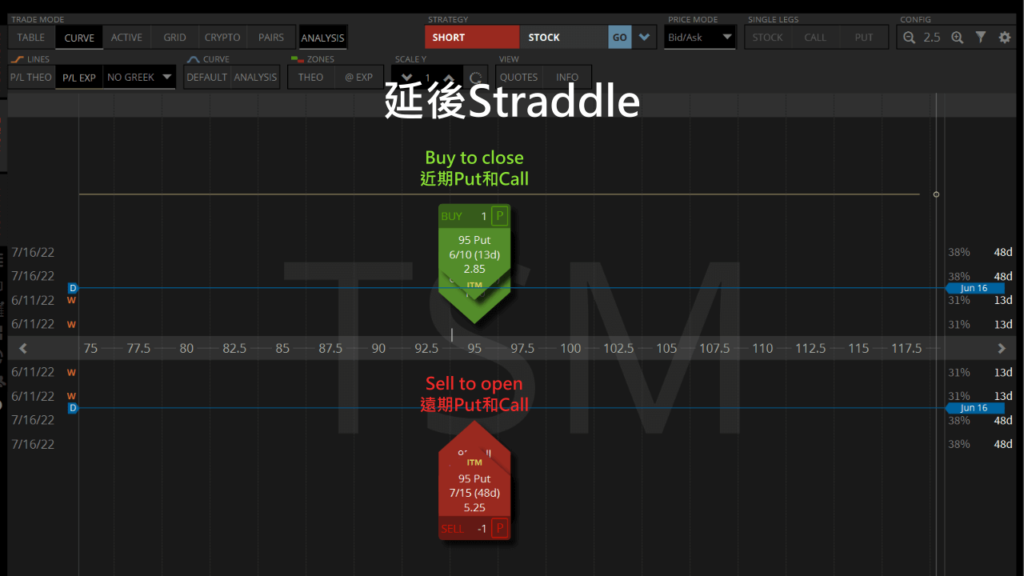

當跨式Straddle快截止的時候,如果交易還是虧損,我們就將Straddle延後roll forward。

我們看到一個快截止的TSM Straddle殘餘價值不多了。

如果我們覺得股價可以回到獲利的區間,就能roll forward延後這個Straddle,用增加的賣期權收入填補虧損:

- Buy to close現在的Put和Call。

- 並sell to open未來的Put和Call。

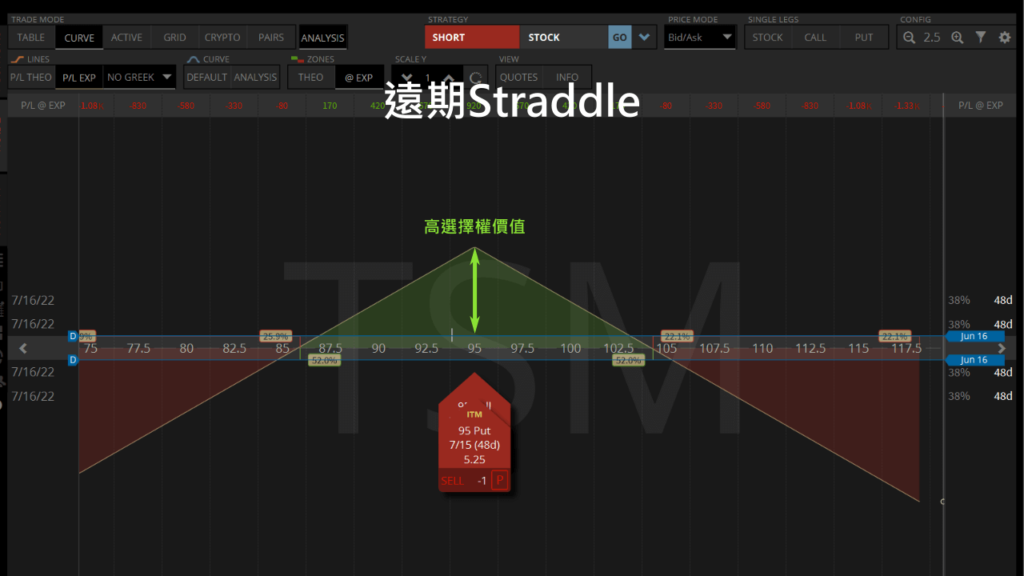

最後得到一個延長截止日的Straddle,用增加的收入得到更寬的獲利區間,等待TSM股價回歸預期的價位,並用時間價值流逝獲利。

現在最佳的Strangle選擇權進場機會

選擇權分析神器主要是針對挑選高機率、高獲利的Strangles而設計,我們來看一下要怎麼使用搜尋功能找到最佳的Strangles進場時機。

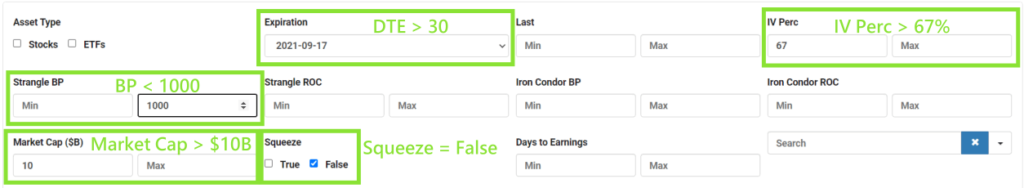

- 為了利用theta穩定獲利,我們要挑選下個月至少30天以外的截止日。

- IV Perc是將現在IV對照過去一年內每個交易日IV的相對位置,所以當我們挑選IV Perc至少67%以上,表示現在的IV比去年2/3的交易日還要高,高IV的股票未來有高機率IV和vega會萎縮,讓選擇權價格下跌。

- Open Interests表示現在開倉的選擇權數量,可間接表示期權的交易量,只要挑選100,000以上的Open Interests,我們進出選擇權的時候流動率比較好,比較好成交。

- 市值Market Cap也要大於$10 billion,避免碰到像GME一樣股價被操作暴衝。

- 也要排除股價現在波動被壓縮的狀態,避免未來IV膨脹,所以要選擇沒有Squeeze的股票。

- 如果想要管控風險還可以把Strangle BP限制在$1000以下。

最後再將Strangles ROC從最高排序,找到最高投資報酬率的Strangles交易機會。

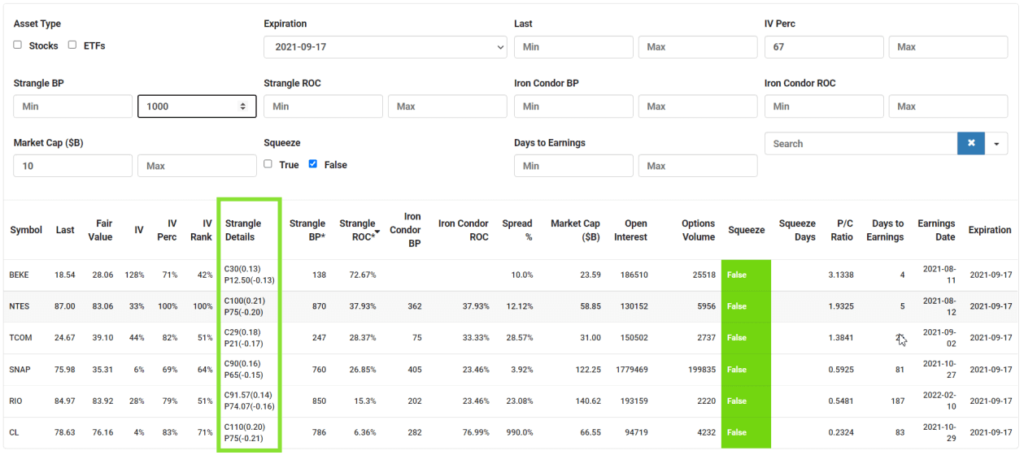

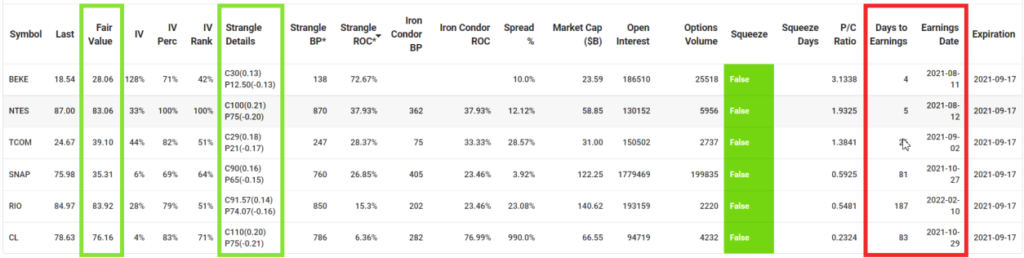

我們可以從清單裡用每個股票的Fair Value合理價值,還有Earnings Date財報公布日找到最佳的進場時機。

一方面確定Fair Value接近Strangle Details建議的範圍內,我們就可以更放心的賣Strangles進場。

另一方面Earnings Date通常會造成股價的大波動,所以要避開在選擇權截止前出現Earnings Date。

現在投資報酬率最高的前三名的Earnings快到了賣Strangles風險很大。

SNAP的Fair Value雖然偏低,但是考量到SNAP和FB一樣擁有健全的社群媒體平台,可以考慮銷售SNAP的Strangles選擇權。

我們賣一個40天後到期的SNAP Strangle選擇權,如果截止前SNAP股價沒有超出Put和Call的合約價,這個交易就有27%的投資報酬率。

現在即使碰到虧損的勒式Strangle也不需要害怕,我們可以roll up或roll down選擇權將獲利入袋,直到變成跨式Straddle。

當Straddle快截止時也能延長截止時間,再慢慢等待股價回到我們預期的價位。

現在你知道如何使用選擇權分析神器挑出高機會、高獲利的Strangles選擇權,記得要常常用分析神器挑選最好的中性交易機會,讓你在股價不動的時候獲利。