大部分投资人都知道交易选择权需要付出保证金,可是你知道有选择权策略是零成本的吗?

我們分享什麼是零成本期權Zero-Cost Collar策略,在幾乎不付出保證金的情況下對沖股票,即使股價下跌也不怕損失。

什么是零成本期权Zero-Cost Collar?

零成本期权Zero-Cost Collar是个对冲的策略,主要结合购买Put合约和卖Covered Call来达到零成本的看跌选择权,保护长期持有的股票,减少当股价下跌时的损失。

如何执行零成本期权?

我们都知道Covered Call是用卖价外(OTM) Call合约来增加持有股票时的收入:

- 当股价上涨时能用高价卖掉100股。

- 当股价下跌时能获得卖Call的保证金收入。

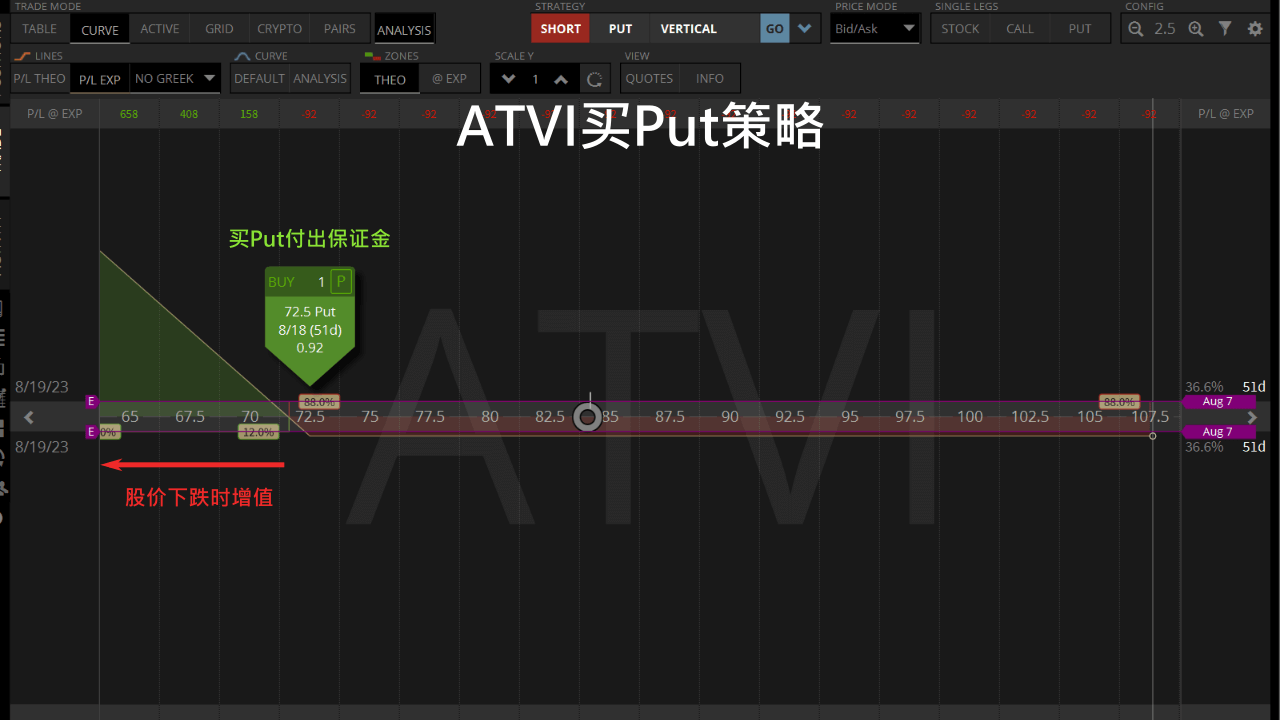

不过虽然股价下跌时能获得卖Call收入,但如果股价无止尽的下跌,股票还是会大幅的亏损。所以我们考虑购买一个Put合约,当股价下跌时保障股票的价值。

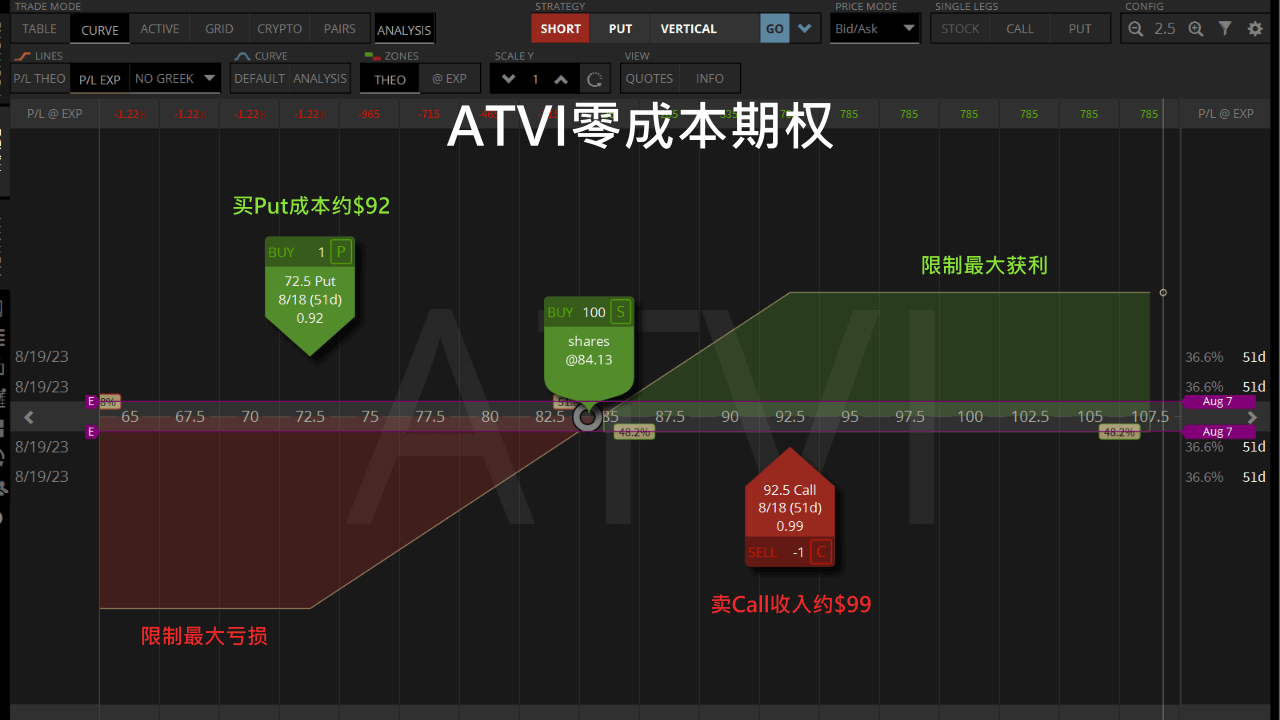

既然卖Call获得收入,买Put花费成本,如果我们将Call和Put的费用打平,就能免费获得零成本期权Zero-Cost Collar。

这个策略让我们免费买到一个下跌的保险,在股价下跌时对冲我们持有的股票。

零成本期权的优点

Zero-Cost Collar有几个优点:

- 交易组合中的Put合约能设定一个股价下跌的停损点,有效地保护股票投资。

- Covered Call和卖Put的保证金互相抵消,让我们免费获得Put的保险。

- 持有的股票能获得股息收入。

- 根据我们对股价波动的预期,能调整Call和Put的合约价来达到不同的风险管控。

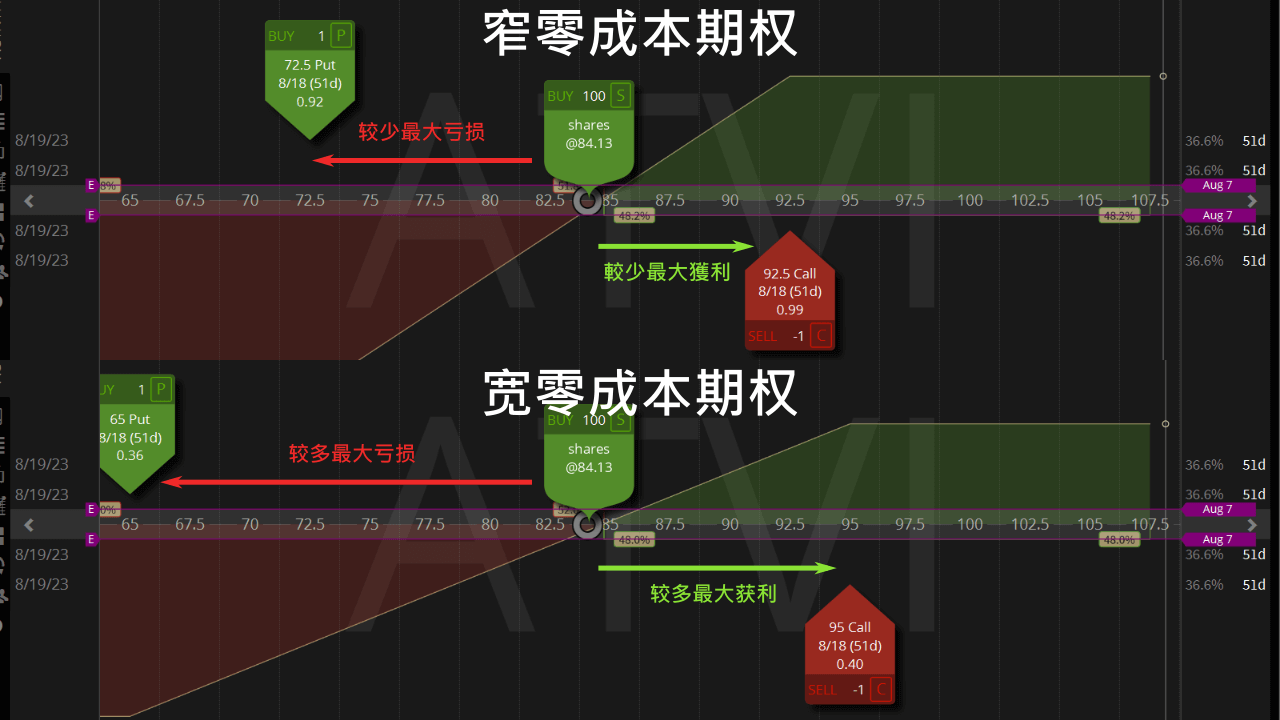

我们使用ATVI为例,当我们担心股价会大跌的时候,我们就能用窄一点的零成本期权,让Put合约价高一些,减少最大损失。

如果看好股价会涨,就用宽一点的Zero-Cost Collar,让卖Call的合约价高一点,增加股价上涨获利的空间。

零成本期权的风险

零成本期权的缺点有几个:

- 卖Call的价格会限制股票上涨的最大获利,当股价大幅上涨时,卖Call会被履约造成100股在合约价被卖掉。

- 交易需要结合两个选择权再加上100股,是比较复杂的策略。

- Zero-Cost Collar需要持有100股,所以会占用很多资金。

适合零成本期权的股票

价值美股清单让我们找到现在被低估的估票,只要用Upside排序就能找到现在被低估最多并有机会上涨的价值投资机会。

| 股票 | 公司 | 收盘价 | 合理价 | 上涨空间 | 殖利率 |

|---|---|---|---|---|---|

| JD | JD.com Inc | $34.79 | $88.37 | 154.01% | 1.74% |

| VLKAF | Volkswagen AG | $164.01 | $359.09 | 118.94% | 18.76% |

| BIG | Big Lots Inc | $8.59 | $18.15 | 111.29% | 15.83% |

| LGFRY | Longfor Group Holdings Ltd | $24.92 | $52.37 | 110.15% | 6.21% |

| TCEHY | Tencent Holdings Ltd | $42.75 | $88.97 | 108.12% | 0.70% |

| ZLNDY | Zalando SE | $14.23 | $29.51 | 107.38% | |

| VFC | VF Corp | $18.79 | $38.29 | 103.78% | 6.27% |

| OCDDY | Ocado Group PLC | $13.35 | $25.44 | 90.56% | |

| PARA | Paramount Global | $15.74 | $29.62 | 88.18% | 1.23% |

| CTTAY | Continental AG | $7.39 | $13.70 | 85.39% | 2.08% |

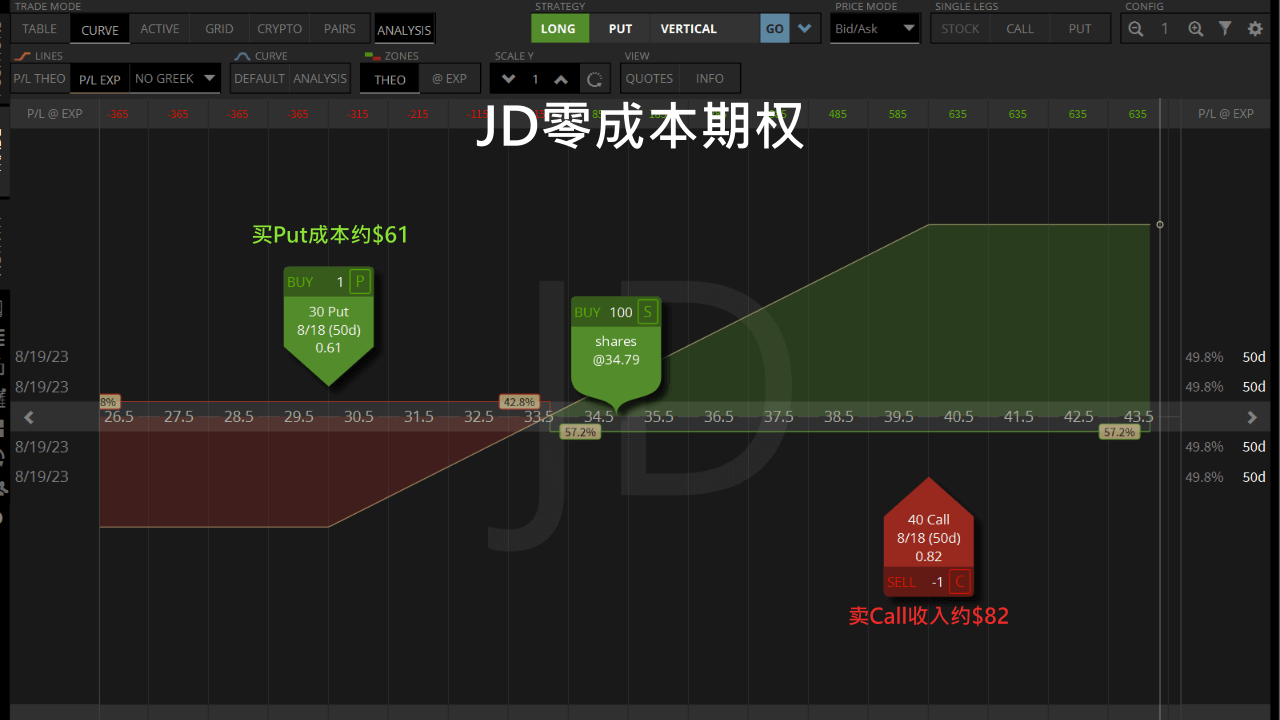

我们看到JD的股价现在被严重低估,有154%的Upside,很适合交易Zero-Cost Collar,等待股价上涨获利。

交易JD的零成本期权需要先购买100股,卖下个月截止Call的收入来抵销买Put的费用。

这样我们就能免费获得一个股价下跌的保护,即使市场崩盘也不需要担心碰到庞大的损失。

现在你知道如何用Zero-Cost Collar保护股票的价值,就能用选股神器找到价值股票长期投资。