当我们觉得市场在短时间内有高机率大涨或大跌时,能用日历价差Calendar Spread利用高波动率获得最大的收益,不过日历价差虽然杠杆很大,但是需要精准预测股价波动的方向和幅度才能获利,是比较困难的选择权交易。

我们今天要分享几种不同的日历价差Calendar Spread及如何找到最佳的进场机会。

日历价差是什么?

日历价差Calendar Spread是透过买卖同样履约价但不同时间的期权策略,利用时间价值theta的不同达到高杠杆的投资策略,我们根据看涨或看跌的不同预测可设定不同的日历价差,期待股价未来大幅波动获利。

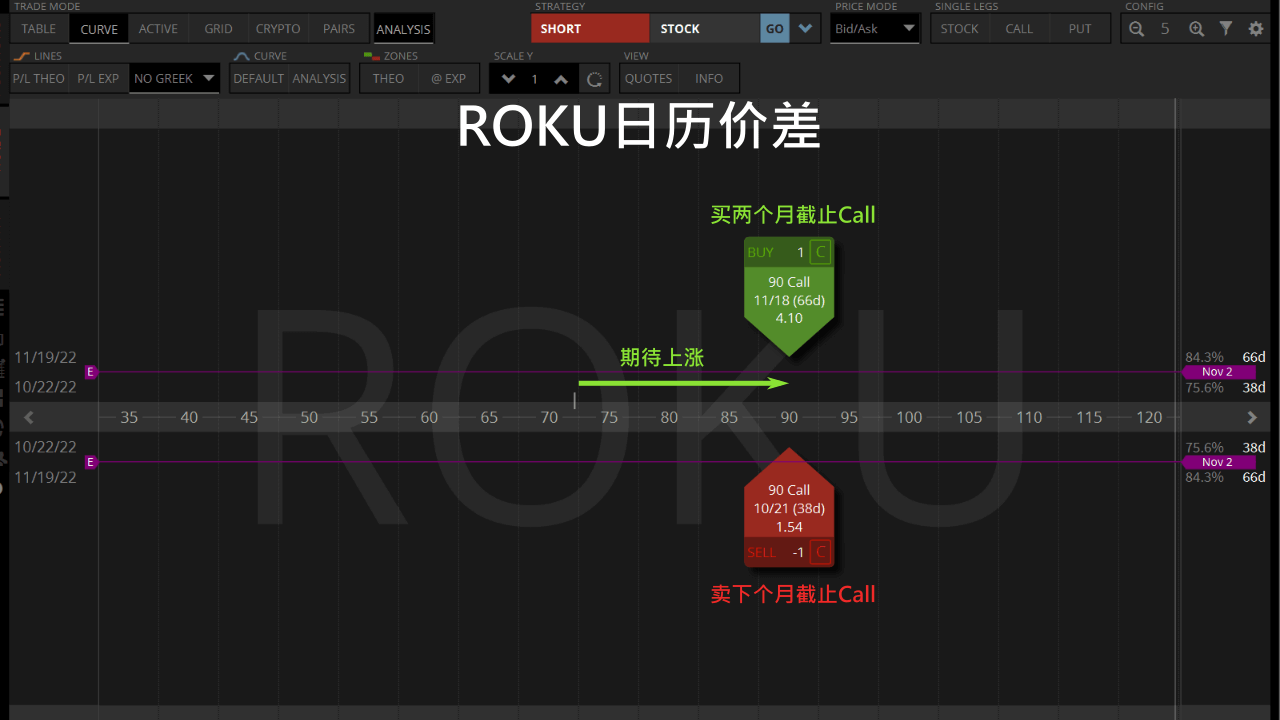

现在ROKU股价是$72,如果我们觉得短时间内ROKU会大涨$20,我们可以在$90交易一个看涨日历价差:

- 在$90买一个两个月后截止的Call。

- 然后在$90卖一个下个月截止的Call。

这个Call Calendar Spread需要花费$249的费用。

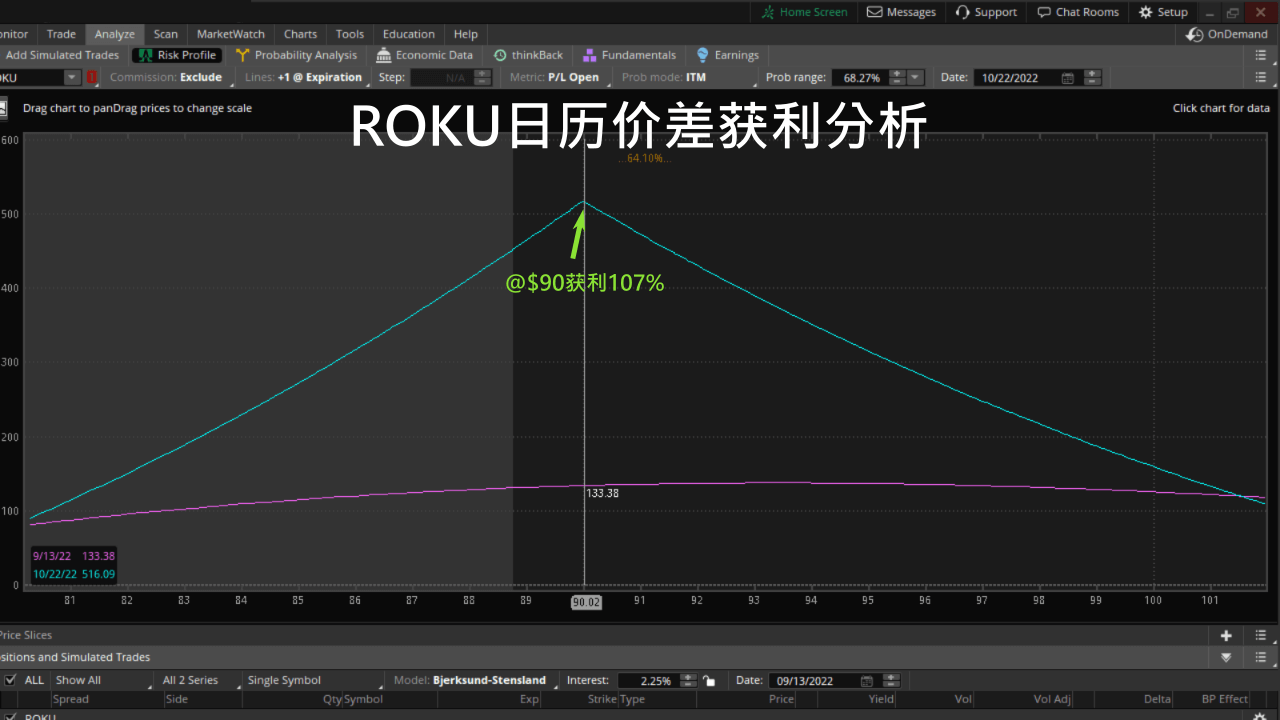

使用TDA可以分析这个日历价差的获利机会,如果在下个月卖Call截止前ROKU上涨到$90,日历价差的价值会增加到$516,让这个交易获利107%。

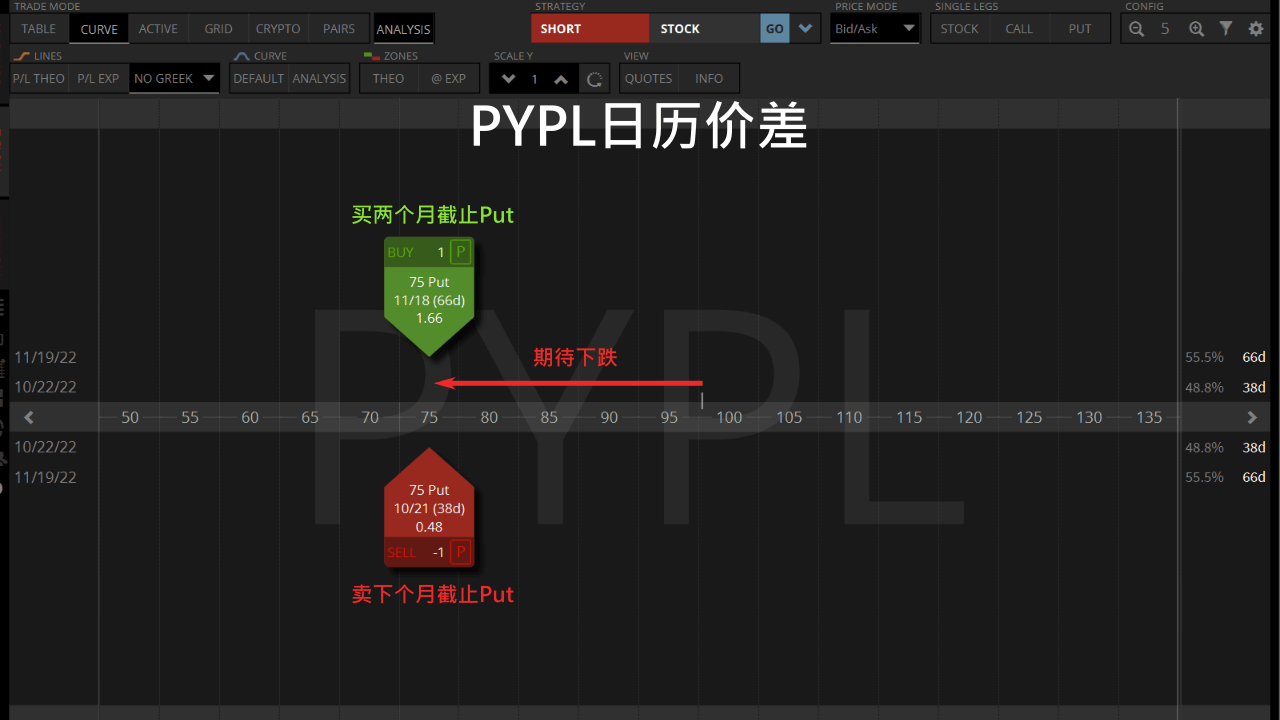

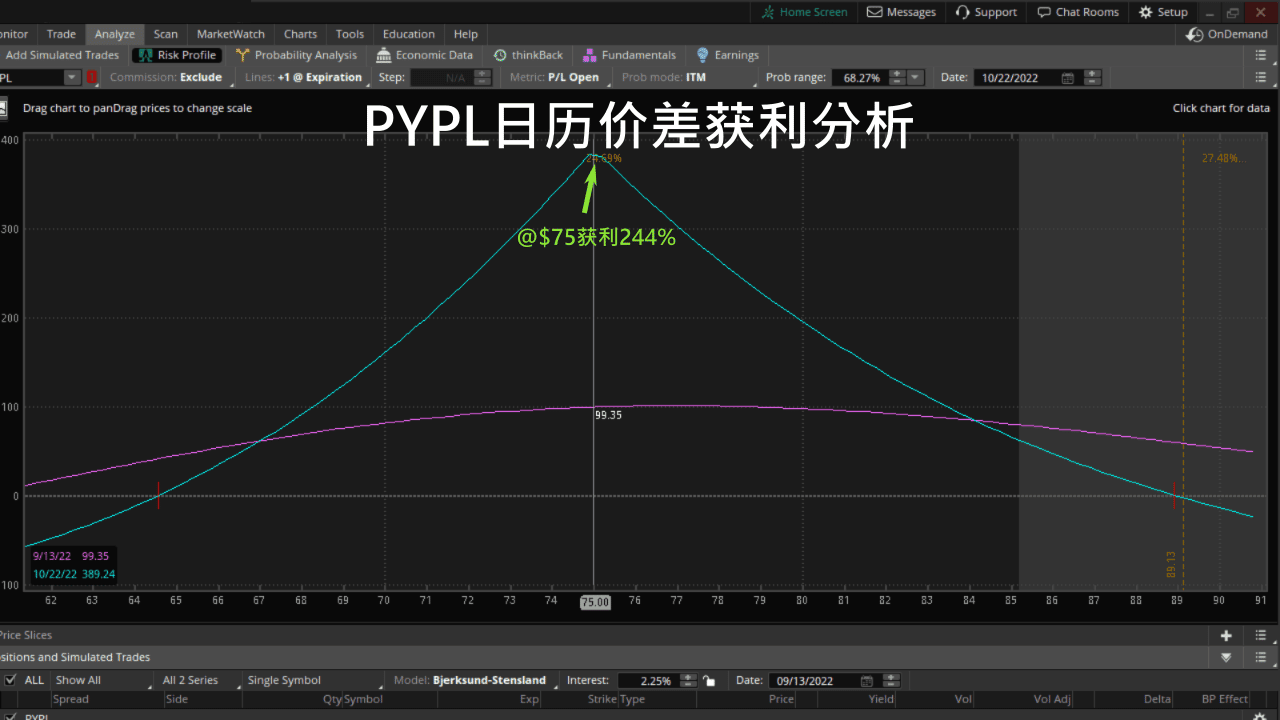

万一我们觉得PYPL股价接下来会从$97大跌到$75,我们能交易$75的看跌日历价差:

- 买一个$75两个月后截止的Put。

- 再卖一个下个月截止的$75 Put。

买这个Put Calendar Spread需要花费$113的费用。

从TDA分析这个日历价差可以看到,当PYPL在下个月卖Put截止前下跌到$75,日历价差选择权的价值会增加到$389,让这个交易获利244%。

交易日历价差时的注意事项

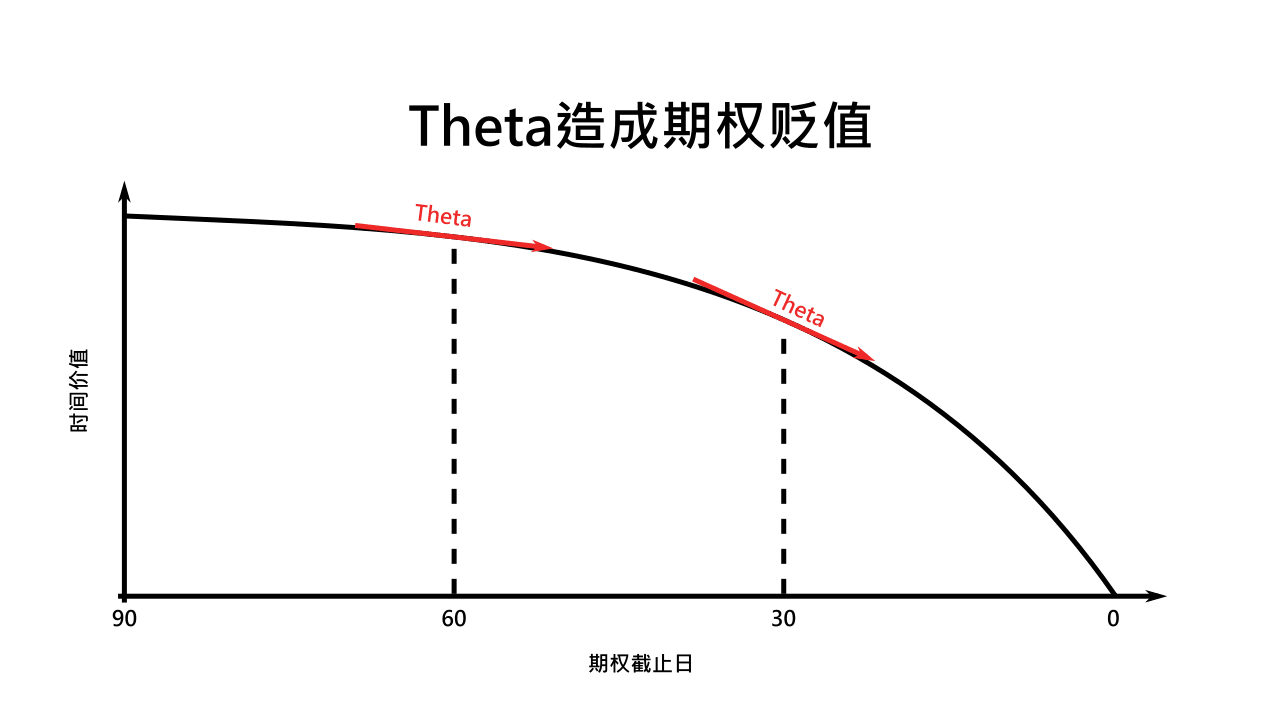

日历价差使用的两个不同截止日选择权,有很大的theta差异,让我们交易时增加杠杆。

Theta是时间对期权价格的影响。

我们比较60天和30天后截止的期权来看,离截止时间较远的theta比较小,时间价值萎缩比较慢。

所以交易日历价差时买option的价值萎缩比卖option的慢,只要股价越接近我们的合约价theta的差异就会越明显,获利就会越多。

Vega是IV隐含波动率对期权价格的影响。

当IV低的时候期权价值会降低,当IV高的时候期权价值会增加,因此我们在IV低的时候buy to open日历价差进场,当IV上升时sell to close日历价差出场。

如何挑选看涨日历价差?

看涨垂直价差清单用基本面分析Fair Value找到股价的合理价值,以及用技术分析Long Days找到上涨的时机,当我们用Upside排序时可找到现在被严重低估、上涨潜力最大的股票。

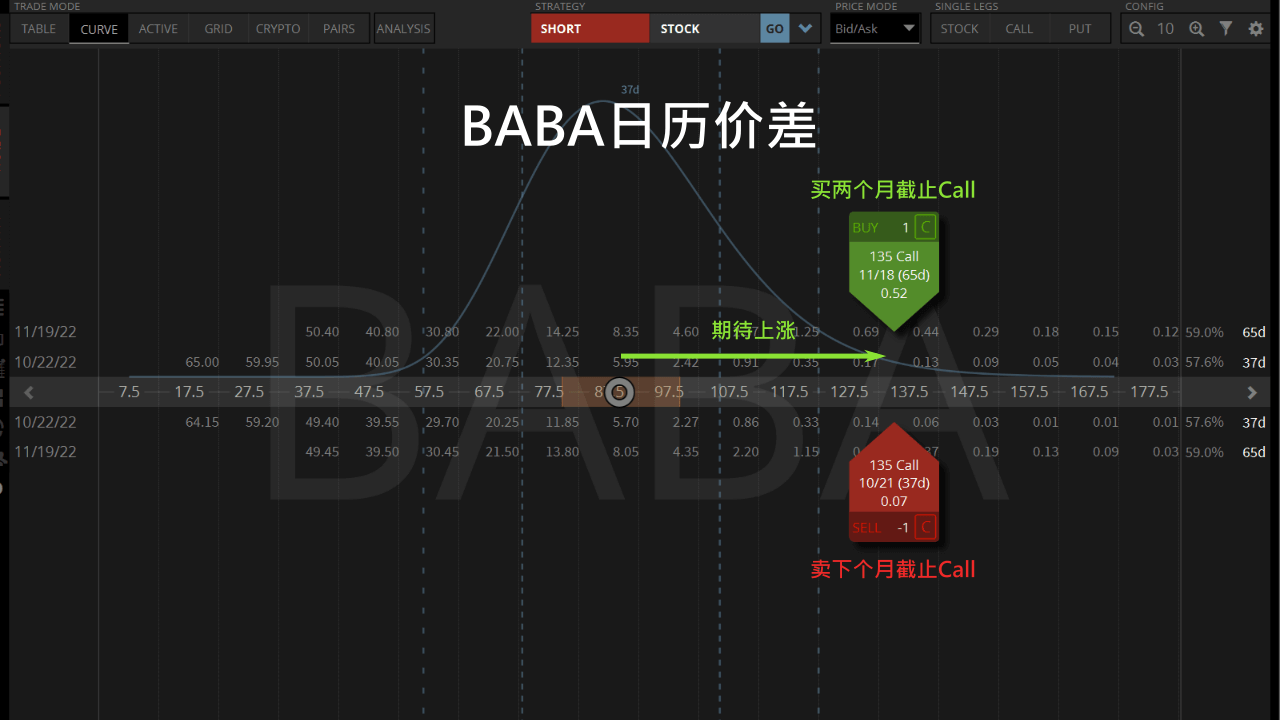

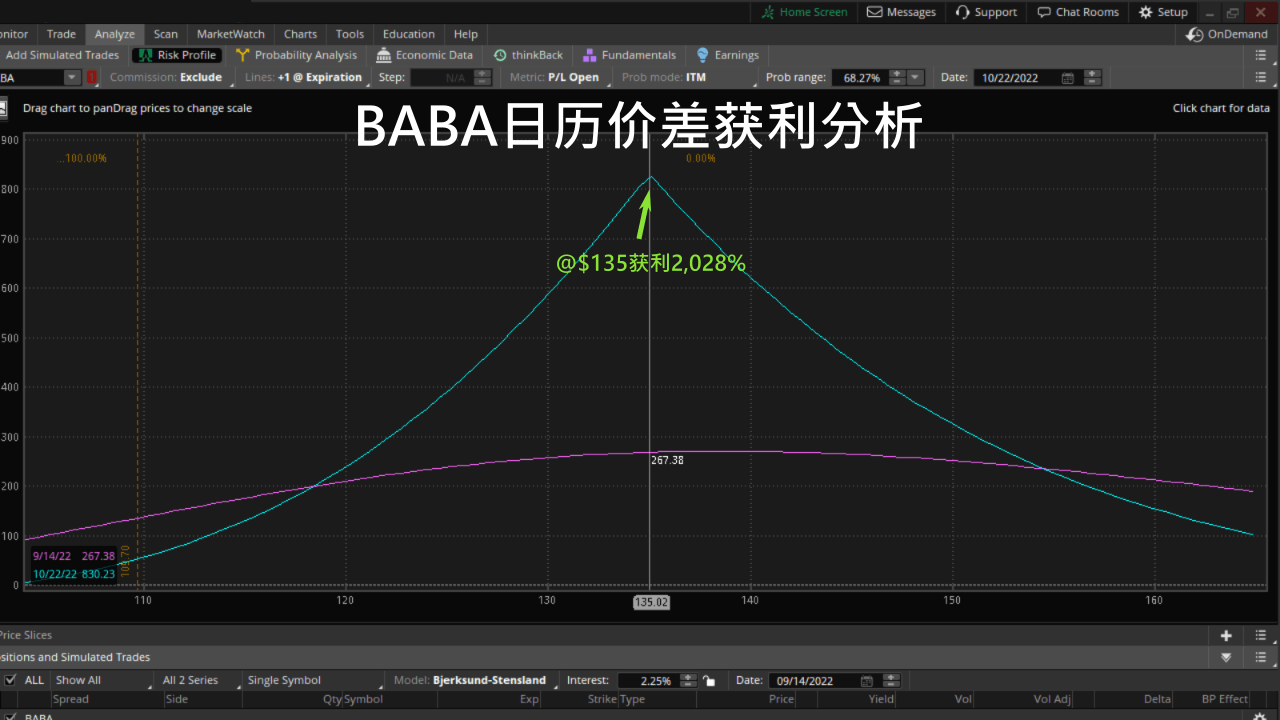

现在看到BABA股票有102%的Upside,而且Long Days告诉我们BABA在14个交易日前开始有上涨的迹象,所以我们觉得阿里巴巴有高机会要上涨。

我们要挑一个BABA有机会上涨到的合约价交易Calendar Spread,所以取现在股价和Fair Value之间的$135当合约价:

- 买$135两个月后截止的Call。

- 卖$135下个月截止的Call。

这个日历价差需要花费$39的资本。

如果BABA在一个月内上涨到$135,期权价值会上升到$830,让我们的交易获利2028%。

如何挑选看跌日历价差?

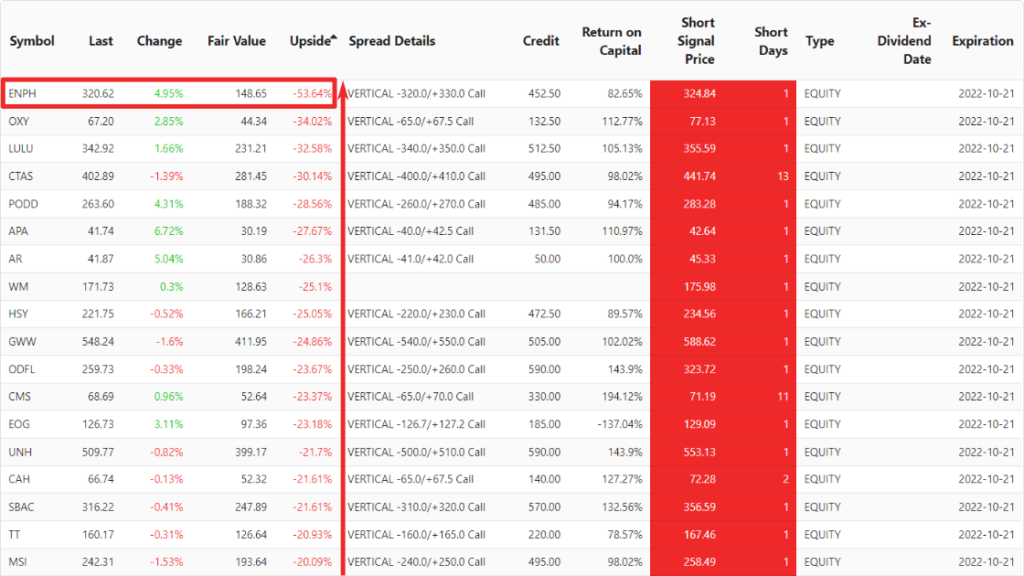

看跌垂直价差清单用基本面分析Fair Value找到股价的合理价值,以及用技术分析Short Days找到下跌的时机,当我们用Upside排序时可找到现在被严重高估、下跌潜力最大的股票。

现在看到ENPH股票有-54%的Upside,而且Short Days告诉我们Enphase在1个交易日前开始出现下跌的迹象,所以我们觉得Enphase有高机会要下跌了。

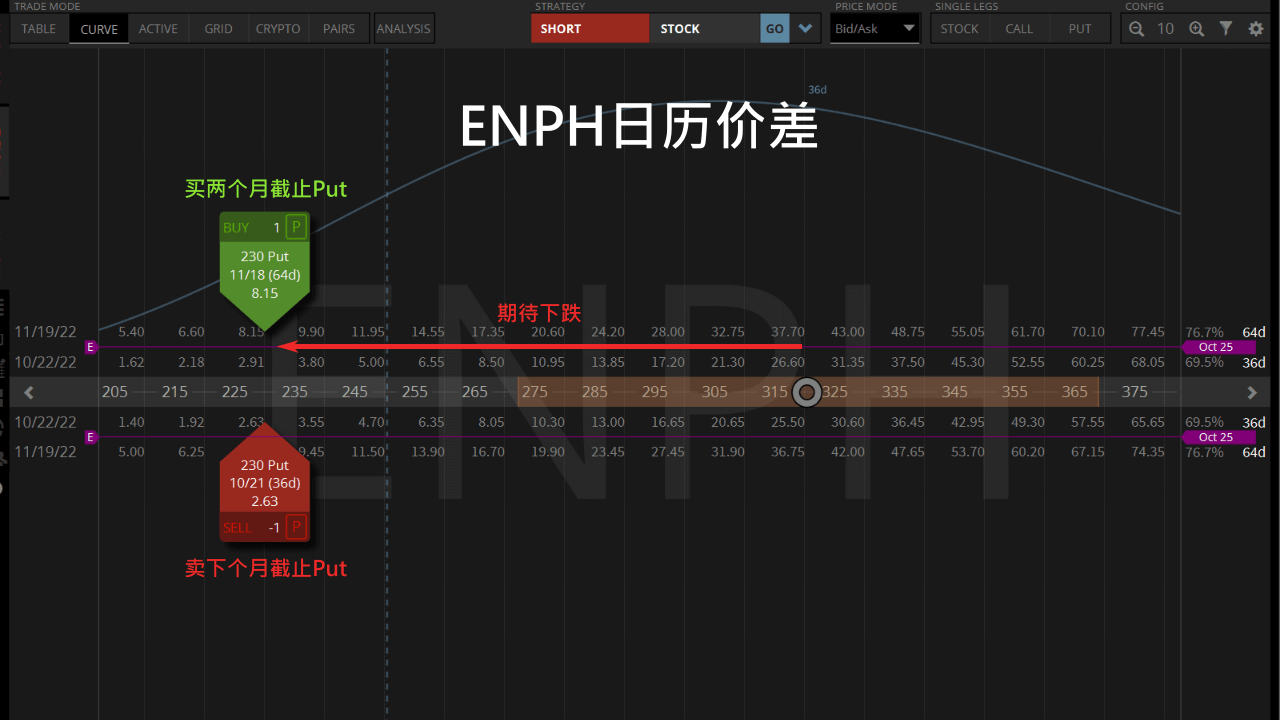

我们要挑一个ENPH有机会下跌到的合约价交易Calendar Spread,所以取现在股价$321以及Fair Value $149之间的$230当合约价:

- 买$230两个月后截止的Put。

- 卖$230下个月截止的Put。

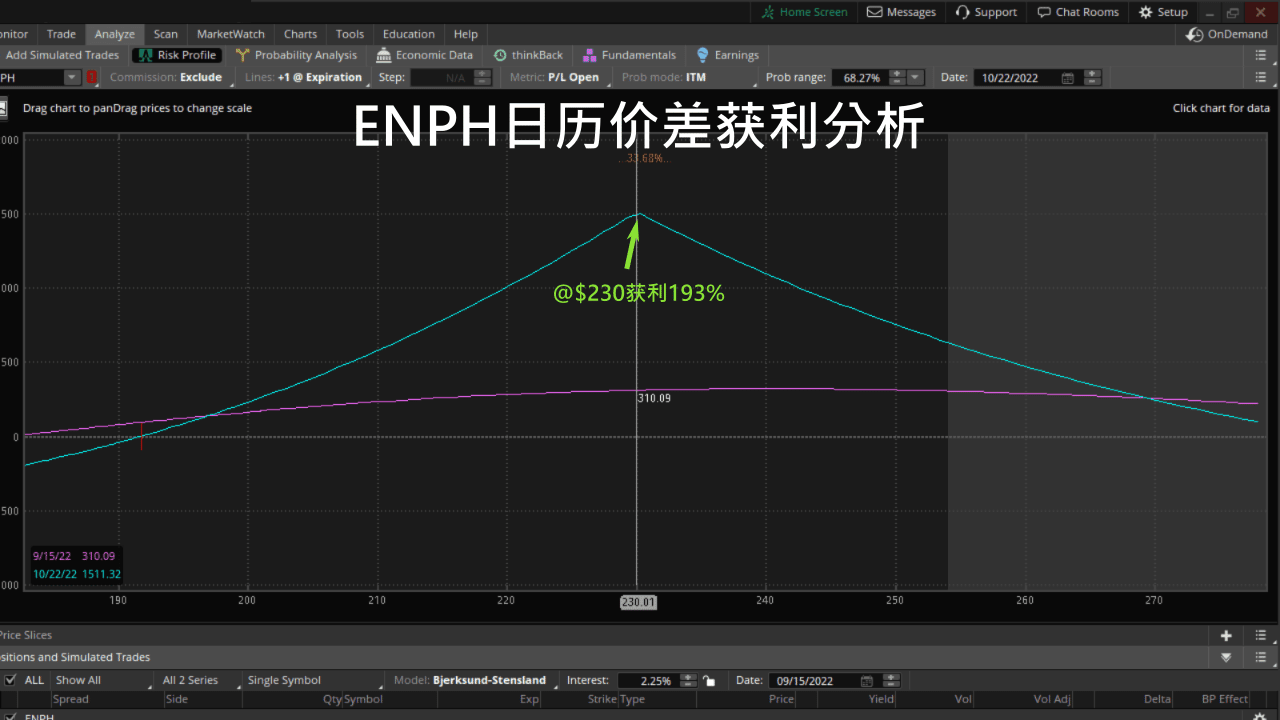

这个日历价差需要花费$515的资本。

如果ENPH在一个月内下跌到$230,选择权价值会上升到$1511,让我们的交易获利193%。

现在你知道如何使用看涨清单和看跌清单挑出最佳的Calendar Spread选择权交易机会,趁股价波动的时候获利。