当你要从交易期权获利时,最基本的常识是在高隐含波动率(高IV)的时候卖期权,在低IV的时候买期权。

但你知道市场波动率存在的意义,以及波动率如何影响期权价格吗?

我们认为认识市场波动率是期权获利的第一步,我们将深入探讨什么是市场波动率,以及历史波动率(HV)和隐含波动率(IV)的差别。

什么是波动率?

波动率代表数据分散程度的统计概念,所以通常用来描述一个股票价格涨跌的幅度,以数学的理论来看,波动率等于是统计数据的偏差值。

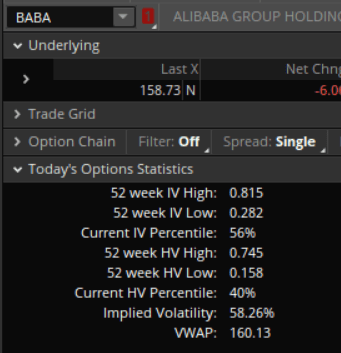

用Thinkorswim分析个股的选择权时,会看到几个不同的市场波动率数据,其中最重要的就是历史波动率(HV)和隐含波动率(IV)。

HV和IV有什么不一样?

HV是用过去股价波动的标准差计算的波动率,而IV是个向前看的预测波动指标。

如何计算历史波动率(HV)?

如果你像我一样已经离开高中很久了,我们来一步步的重温高中数学并计算一个股票的波动率。

我们参考最近BABA股票一系列的收盘价来计算股价的波动率,使用历史资料计算的波动率通常称为历史波动率(HV)。

首先用最近10个交易日的BABA收盘价计算每天价格变化的百分比。

| 交易日 | 收盘价 | 当日价格变化 |

|---|---|---|

| 10/4 | 139.63 | |

| 10/5 | 143.14 | 2.5% |

| 10/6 | 144.10 | 0.7% |

| 10/7 | 156.00 | 8.3% |

| 10/8 | 161.52 | 3.5% |

| 10/11 | 163.95 | 1.5% |

| 10/12 | 163.00 | -0.6% |

| 10/13 | 167.40 | 2.7% |

| 10/14 | 166.78 | -0.4% |

| 10/15 | 168.00 | 0.7% |

我们将这10天价格变化的标准差计算出来为2.54%。

因为每年约有252个交易日,所以我们把2.54%的标准差修正为年的标准差40.3%,就等于HV。

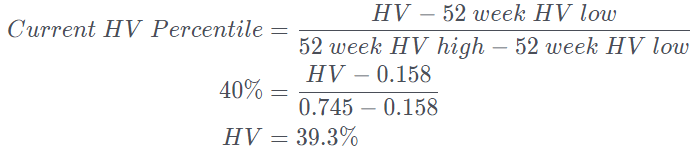

我们可以用我们计算的HV数据对照Thinkorswim分析出来的HV数据。

用HV Percentile的公式我们看到我们计算的HV和Thinkorswim的数据是很接近的。

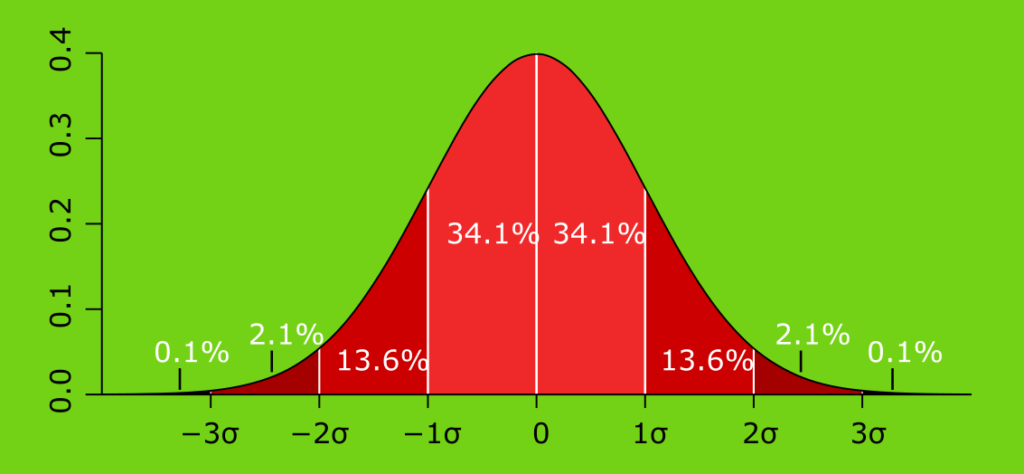

如果我们把熟悉的正态分布图找出来,我们知道一个随机的数据有50%会在平均值的左边,有50%会出现在平均值的右边。

在平均值左右一个标准差(σ)的范围会涵盖68%的数据,而数据会落在+/-2σ的机率是95%。

以现在BABA价格是$158.73,HV是40%,我们有把握接下来一年内BABA收盘价有68%的机率会落在$95.24和$222.22之间。

只要过去BABA的股价波动的标准差变大,HV就会变高,表示较高的波动率。

反之如果BABA的股价标准差变小,HV就会变低,表示波动率变小。

隐含波动率(IV)如何影响选期价格?

期权价格是隐含波动率(IV)的函数,而IV是市场对股价未来波动性的看法,是用期权定价模型回推IV的数据。

我们都知道期权是一个在合约价买卖股票的权利,这个权利的价值会跟金流以及股息、利息的机会成本有关。

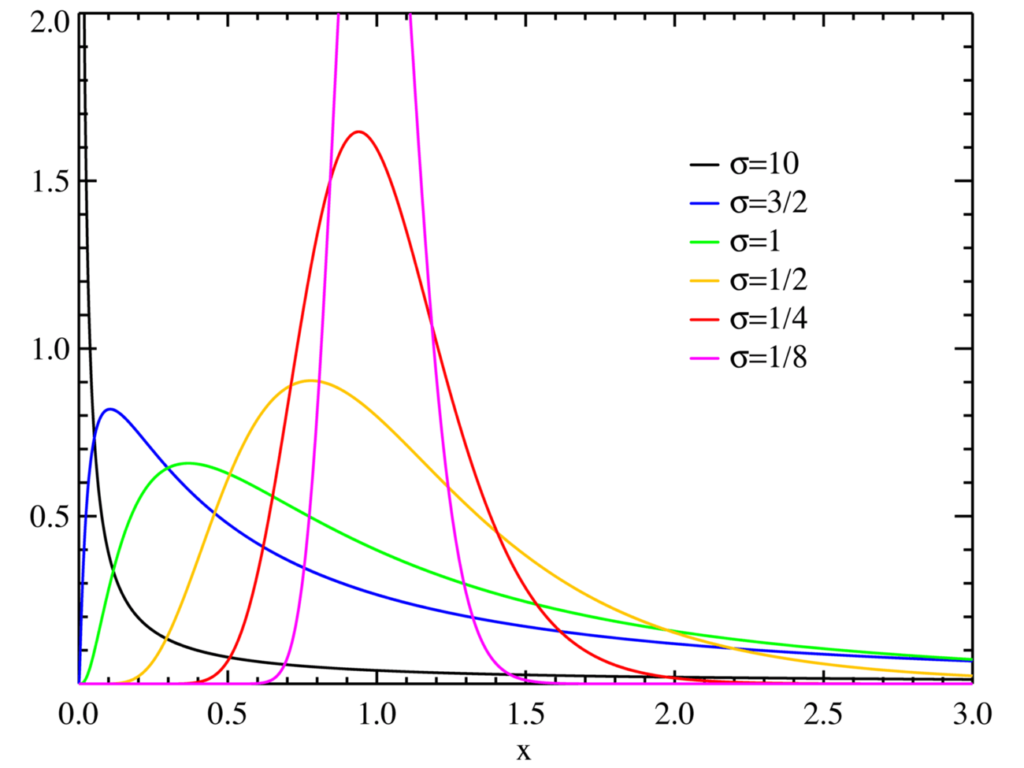

世界知名的Black-Scholes model是受诺贝尔经济学奖肯定的选择权定价模型,它以一个对数常态分布(log-normal)来看待选择权价格,因为价格不会小于0,而且有价格越大出现的机率越接近0的长尾效益。

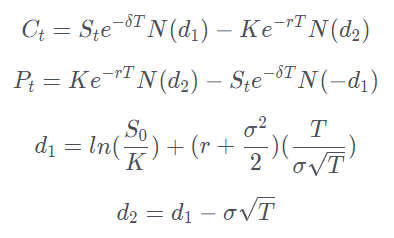

Call和Put选择权价格的计算方式如下:

- σ = IV

- δ = 股息

- S = 股价

- K = 行权价

- r = 无风险利率

- T = 距离截止的时间(年)

- N = 正态分布

- N(d1) = 期权在价内截止时现金和股票流动的期待值

- N(d2) = 期权在价内截止的机率

我们用AAPL为例计算价平$150、39天后截止的Call,并使用Thinkorswim的期权链来验证我们的计算。

- σ = 22.38%

- S = $151.28

- K = $150

- r = 0.04%

- T = 39/365 = 0.106849

- d1 = 0.153314

- d2 = 0.080158

- N(d1) = 0.56

- N(d2) = 0.53

- C(39) = $5.05

你可能会注意,我们计算出来的Call价格$5.05是在买进价(bid)$4.90和卖出价(ask)$5.15之间。

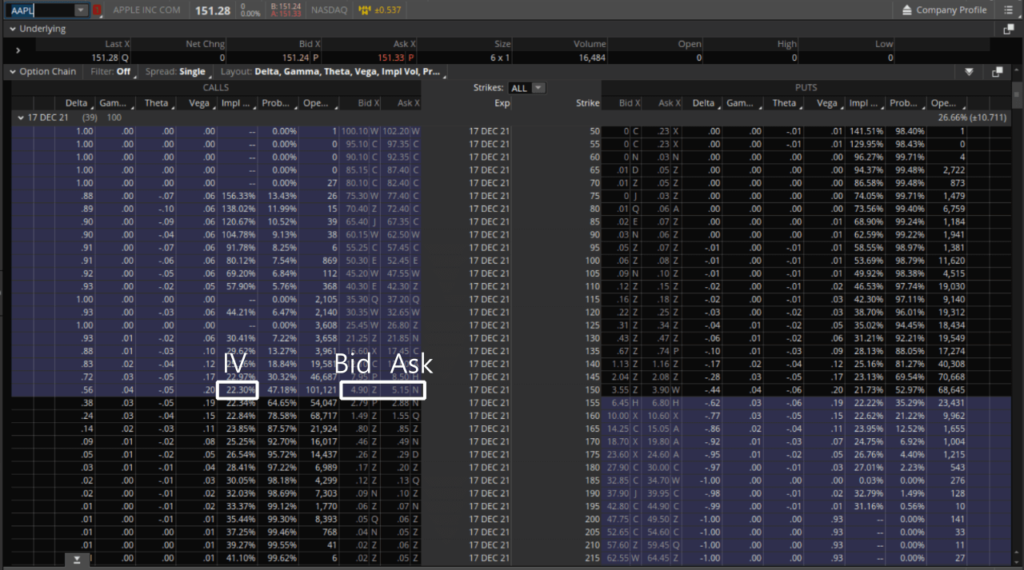

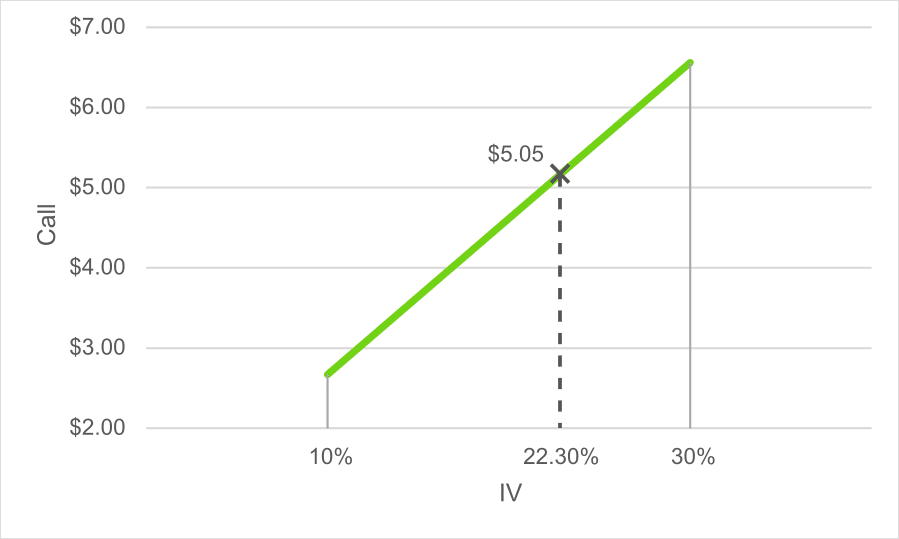

可是到底是先有Call选择权价格还是先有IV?

事实上在股票市场的做市商(Market Maker)会搜集所有交易平台,例如德美利证劵、第一证劵、盈透证劵、Robinhood等的交易订单,再根据Put和Call的供需订定出价平的期权价格。

在订定出价平的期权价格后,就可以用Black-Scholes模型推算出隐含波动率,从AAPL的例子来看,针对不同的IV数据,可以反覆推算出不同的Call价格。

| IV | Call价格 |

|---|---|

| 10% | 2.67 |

| 30% | 6.56 |

| 50% | 10.47 |

| 70% | 14.37 |

| 90% | 18.27 |

我们看到以$5.05的Call价值,IV应该在10%-30%之间。

我们再用$5.05推算出现在正确的IV为22.30%,也就是市场对股价未来波动的预测。

用IV找到高获利的铁兀鹰交易

现在你知道波动率和选择权价格互相的关系,你可以用期权分析神器快速找到高获利的铁兀鹰交易策略,趁股票IV高的时候卖期权进场,等IV萎缩的时候买期权出场。

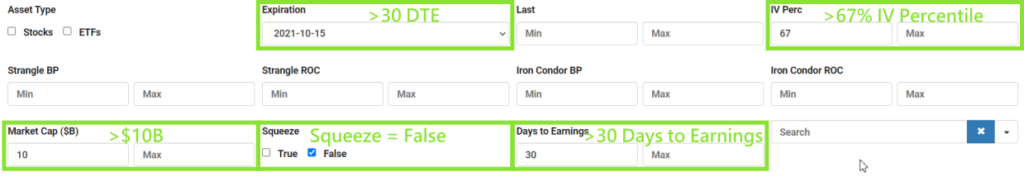

- 为了符合良好的theta衰退速度并避开gamma风险,我们用期权选股神器挑选下个月至少30天以外的截止日Expiration。

- 另外我们也要挑选IV Perc至少67%以上,未来有高机率IV和vega会萎缩。

- 市值Market Cap也要大于$10 billion,避免碰到像AMC一样股价被操作暴冲。

- 也要排除股价现在波动被压缩的状态避免未来IV膨胀,所以要选择没有Squeeze的股票。

- 也可以筛选30天内没有公布财报的股票,避免因为发表财报而碰到大幅涨跌。

- 最后再将Iron Condor ROC从最高排序,找到最高投资报酬率的Iron Condor交易机会。

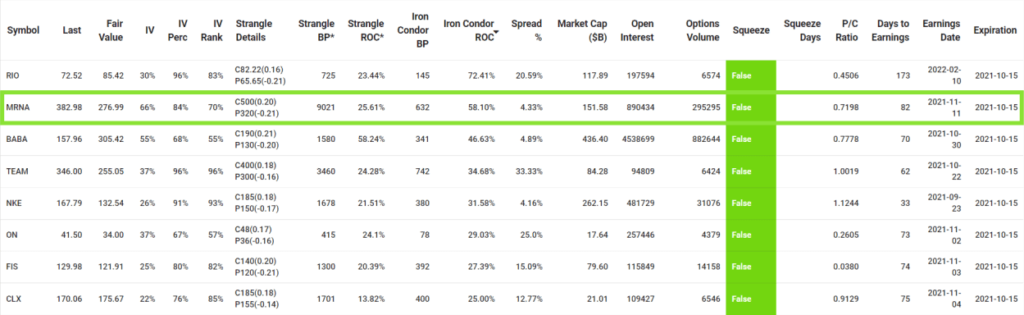

我们可以从清单里用Options Volume找到交易量比较高的股票,例如现在清单里的铁秃鹰里可以看到MRNA的Options Volume比RIO高,所以交易MRNA比较容易成交,所以我们可以试着交易MRNA的Iron Condor期权。

我们卖一个54天后到期的MRNA铁秃鹰,如果截止前MRNA股价没有超出卖Put和卖Call的合约价,当四个期权失效可以得到58%的投资报酬率。

现在你知道如何使用期权选股神器挑出最佳的铁兀鹰交易机会,记得要常常用分析神器挑选最高获利的中性交易,让你在股价不动的时候获利。

謝謝分享期權IV的計算方式,讓我想起高中的統計學課程

剛才發現選擇權分析器真的可以快速找到高IV的股票清單

這樣我就可以找到更多的Iron Condor交易機會了

謝謝

沒錯

只要了解波動率對期權價值的關係就可以交易勒式和鐵兀鷹

謝謝分享IV和HV的差別,讓我交易選擇權更有信心了

HV和IV雖然都是分析波動的數據

一個是過去的標準差

一個是預估的未來標準差