你是否錯過了台積電股票的最低點而捶胸頓足?

你是否覺得最近台積電上漲又暴跌讓你開始懷疑台積電的趨勢?

今天我要跟各位討論要怎麼在美國股票市場交易台積電股票來加倍投資報酬率,而且不論台積電漲或跌都有高機率的獲利方式。

我們不討論財經新聞,因為新聞都是雜訊,而且也沒有梗告訴你讓你什麼時候進場,什麼時候出場,我們就直接用數據來說故事吧。

Contents

為什麼會想要投資美股台積電?

你可能會問在台灣股票市場就可以買賣台積電股票了,什麼要特地在美股投資台積電的ADR呢?

因為在美國股票市場選擇權的交易量遠高於台灣市場,台積電股票一天有1千6百萬筆交易,一天的期權也有超過8萬的交易量,所以你可以很彈性的選擇你要的履約價格和到期時間,用選擇權定義你最喜歡的獲利區間和投資報酬率。

為什麼要交易期權?

你可能會問為什麼要交易期權,不是買賣股票就好了嘛?

簡單來說買股票只能買漲或跌,也就是每次交易獲利的機率只有50%,股票的投資報酬率需要股票上漲的幅度夠大才夠看。

另一方面交易期權可以參考市場走向訂出一個機率超過50%的獲利區間,而且不論漲或跌只要市場價格留在區間內就可獲利。

| 交易方式 | 市場方向 | 報酬率 | 獲利機率 |

|---|---|---|---|

| 股票 | 漲或跌擇一 | 波動越大賺越多 | 50% |

| 期權 | 以合約價格定出一個獲利區間 | 根據合約價、截止時間決定收入和保證金 | >50% |

所以你可以說買賣股票比較適合從公司的財報分析挑選有價值的股票長期投資,而選擇權比較適合透過分析股價趨勢做短期交易。

台積電美股(TSM)最近一年股價分析

從最近一年台積電ADR的股價趨勢圖來看,使用德美利證劵(TD Ameritrade)分析不論是50天、 100天、 150天、 200天的平均線都是呈上漲的趨勢,可以看出台積電和蘋果一樣是有競爭力又穩定獲利的公司。

根據股價的斜率台積電股價每個月很穩定成長10到15元美金左右。

如果你眼光好在去年3月低點42.7元時購買,這一年來會成長200%,不過如果你在閱讀這篇文章,很可能你錯過了42元美金的TSM,現在擔心股價是不是太高了不敢進場。

更何況最近一兩周台積電價格暴漲又快速下跌,會不會讓你開始懷疑台積電的走勢是不是開始不穩。

如何用隱含波動率(IV)預估期權價格?

從數據上來看TSM的隱含波動率(IV) Implied Volatility現在是最高的時候,因為現在IV Percentile超過70%,這表示現在的波動率大於一年內70%的時候,可以推測最近很多人看到台積電價格波動而恐慌增加,大家開始購買選擇權避險,所以期權交易量變高。

因為通常IV越高期權價格也越高,所以現在是可以考慮賣期權的時候,而且IV Percentile越高表示未來IV下降的機率比較高,所以期權價格下降出現價差的機會越高。

我們可以在高價時賣期權進場,低價時買期權出場獲利。

什麼是布林帶(Bollinger Bands)?

Bollinger Bands又稱布林帶,可以用來觀察IV的走勢,間接的觀察期權的交易價格趨勢。

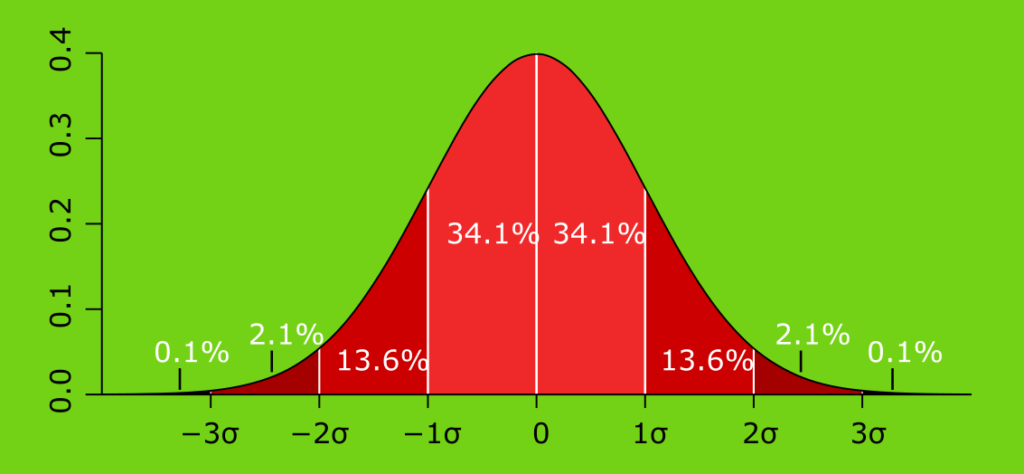

Bollinger Bands在圖表上是由兩條白線表示,我的設定是20天的平均線和正/負2的標準差。

我們回憶一下高中統計學課程教的常態分佈(normal distribution),95.4%的機率樣本數據會落在正負2的標準差之內。

所以布林帶的寬度可以用來估計股價波動的區間,也可以分析IV的相對大小。

怎麼操作才能讓台積電股價不論漲跌都賺錢?

既然我們知道可以用Bollinger Bands來預估股價波動的區間走勢,我們就可以在Bollinger Bands比較寬的時候賣高價而且獲利區間比較寬的選擇權。

當Bollinger Bands未來縮小的時候再以低價買回選擇權出場。

既然我們不確定接下來台積電到底會漲還是跌,所以我們可以用選擇權分析器挑選一個鐵兀鷹(Iron Condor)策略,來定義一個不論漲或跌都可以獲利的區間,只要在選擇權到期時股價沒有超出履約價格,就可以賺錢。

| Symbol | Last | Fair value | Strangle details | Iron Condor ROC |

|---|---|---|---|---|

| TSM | 121.52 | 108.43 | C140(0.20) P100(-0.19) | 35.14% |

考量到現在的台積電走勢,我們賣一個鐵兀鷹(Iron Condor):

- 賣100元的Put和140元Call來定義獲利區間

- 買更寬一點點的95元Put和145元Call來設定停損點

這個交易有67.6%的機率在48天後股價會留在這個區間內。

這個鐵兀鷹交易在進場的時候就可以先收到130元的收入。

如果在一個半月後價格沒有超出我們設定的區間,這四個選擇權就全部失效,我們就只使用370元的購買力,獲得130元的收入,也就是35%投資報酬率。

即使股價超出選擇權的合約價,我們還可以補救鐵兀鷹,降低最大的虧損。

在這麼短的時間內,交易期權可獲得遠高於買賣股票的投資報酬率。

不過交易期權的高手都知道,我們不要等到一個半月後期權到期,我們通常等到以下其中之一的條件後就出場:

- 獲利一半的時候

- 離到期時間14天的時候

這樣可以在風險最少的情況下得到最高的獲利。

歡迎註冊斜槓投資達人會員瀏覽所有專屬的選股神器和清單,並收到每次我們官方投資帳號的即時交易通知email。