¿Se queda sin palabras cuando el precio de las acciones sigue cayendo?

La mayoría de la gente suele pensar en dos tipos de respuestas:

- Una es venderlo y deshacerse de él antes de que sea demasiado tarde.

- La otra es comprar barato y subir de nivel.

Hoy utilizo la reciente caída en picado de Netflix para enseñarte a encontrar oportunidades de beneficios ante la adversidad de un mercado bajista.

Contenido

¿Cómo compras una opción de venta para anticipar una tendencia a la baja?

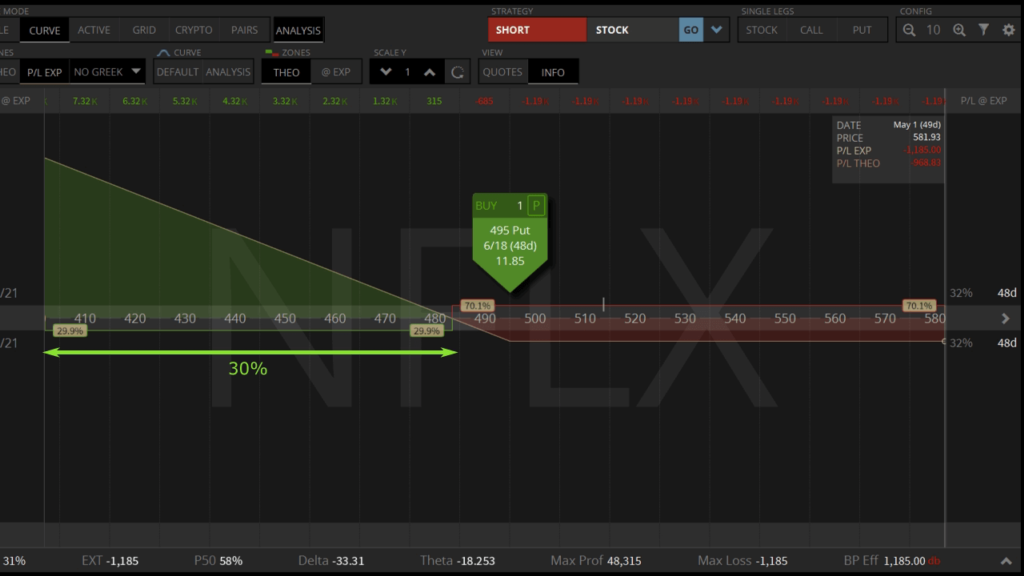

Si nos fijamos en la evolución de la cotización de NFLX, la acción ha caído 10% en dos semanas desde su reciente informe de resultados del primer trimestre.

Si cree la valoración de 250 dólares de Morningstar, a corto plazo NFLX debería seguir abajo.

Teniendo en cuenta que el último mínimo fue de 497 dólares, podemos comprar una opción de venta a 495 dólares para esperar a que bajada del precio de la acción.

Cuesta 1.185 dólares comprar una opción de venta a 495 dólares que vence el mes que viene.

Si el precio de la acción cae por debajo de 495 $ en el futuro, considere la posibilidad de cumplir el contrato antes del cierre de las opciones y venda 100 acciones a 495 $ la acción.

Y gana 100 dólares por cada dólar entregado.

Sin embargo, se puede ver que la probabilidad de obtener un beneficio no es alta, sólo 30%.

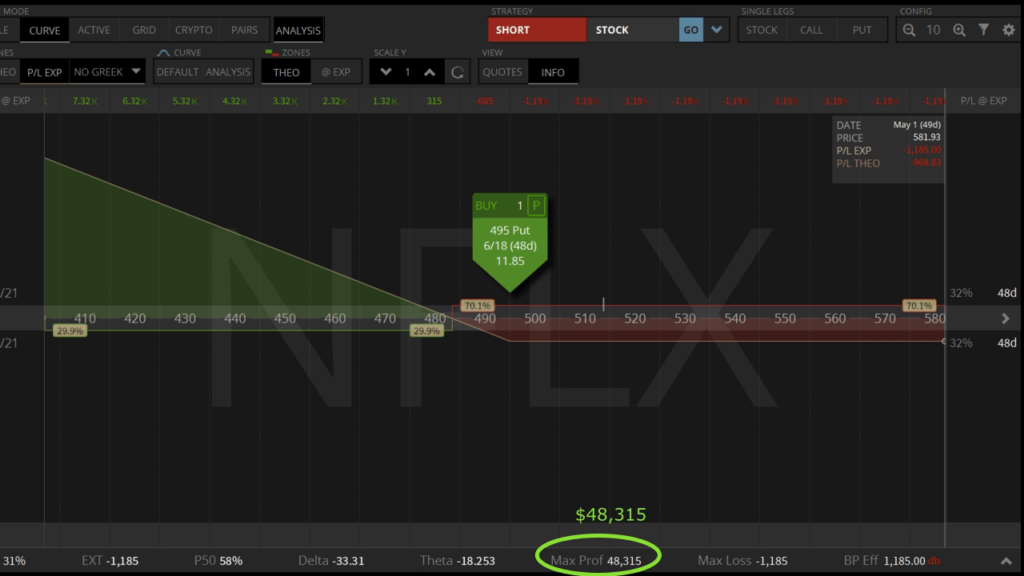

Si el precio de las acciones de NFLX sigue cayendo sin parar, la ganancia máxima teórica de comprar Put sería de unos 48.000 $ cuando el precio de las acciones se acerque a 0 $. Sin embargo, teniendo en cuenta que Netflix es una empresa sólida, el precio de las acciones difícilmente caerá a 0 $ en breve.

Pensando de otra manera si ya posees acciones de NFLX, comprar Put es una gran manera de dejar de perder dinero porque aunque el precio de las acciones siga bajando, todavía puedes vender 100 acciones por 495 dólares.

Aunque el beneficio máximo que puede obtener comprando Put es el precio del contrato x 100, el coste de transacción de comprar Put es tan alto, y si el precio no baja su gasto es cero.

Así que podemos optar por utilizar el Put calendar spread más apalancado para obtener beneficios cuando las acciones se desplomen.

Cómo comprar un Put calendar spread

Comprar calendar spreads es más difícil que comprar una Put, y requiere una predicción precisa de cuánto caerá el precio, pero tiene la ventaja de ser menos costoso y tener una mayor tasa de rentabilidad.

Si observamos los datos históricos, las acciones de Netflix suelen oscilar entre 50 y 100 dólares cuando bajan a lo largo del año, por lo que podemos comprar un diferencial de calendario que baje 100 dólares para obtener beneficios.

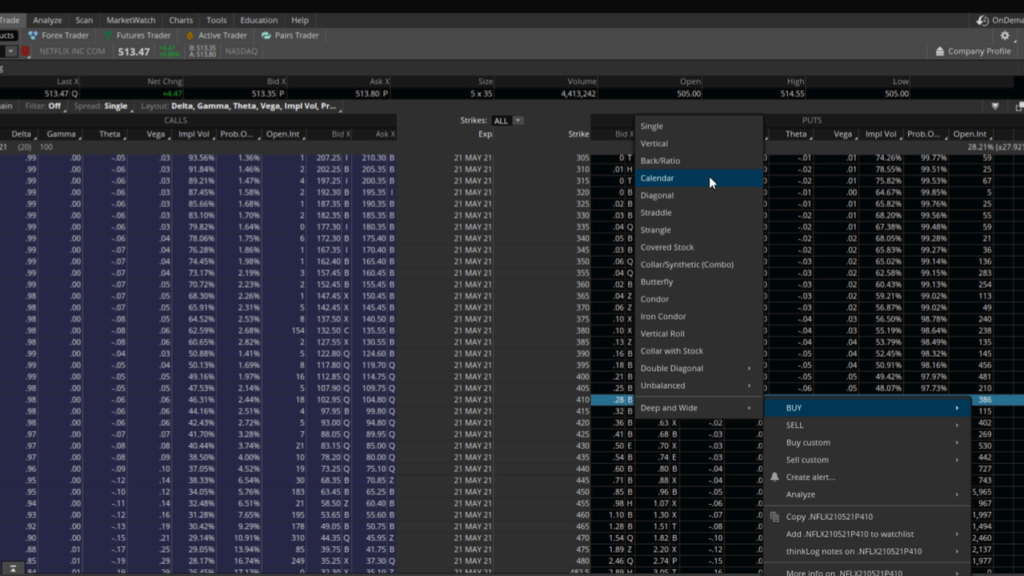

La combinación de Calendar Spread es:

- vender una opción Put con vencimiento el mes que viene.

- Compra otro Put que vence en dos meses.

El mayor beneficio se obtendrá si el precio de las acciones cae hasta el precio del contrato exactamente en el plazo de un mes.

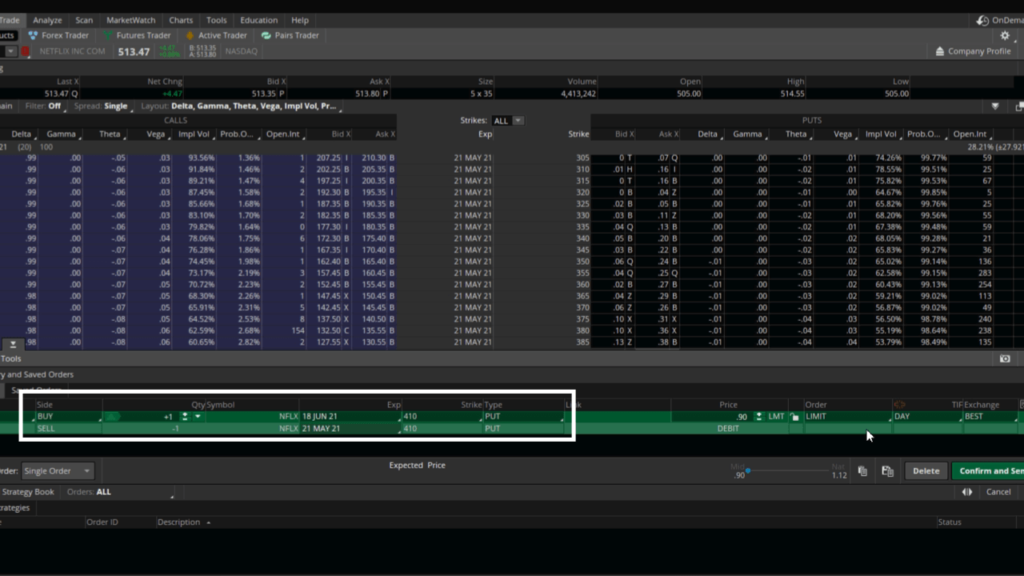

Al operar en TD Ameritrade:

- Encuentre los precios para el plazo del próximo mes en Puts

- Haga clic con el botón derecho en BUY Calendar

- Establezca la cantidad Qty en 1.

- El plazo de BUY Put Expira el mes que viene

Analicemos de nuevo este acuerdo.

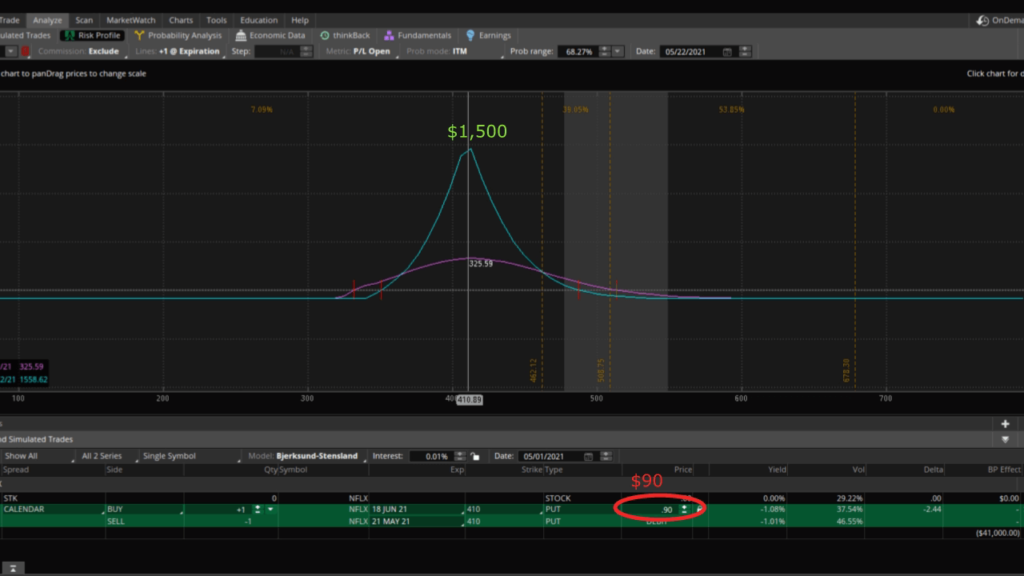

Podemos ver que el coste de esta operación es de unos 90 $, y si el precio de las acciones cae hasta el precio del contrato en el plazo de un mes, podemos obtener un beneficio de 1.500 $, lo que equivale a una ganancia de más de 15 veces.

Sin embargo, esta operación requiere una previsión precisa y, por tanto, es muy difícil de ejecutar. Si no se acierta tanto en la dirección como en el rango, el coste de la operación se reduce a cero.

Ahora que hemos hablado de la estrategia de compra de opciones, hablemos de cómo ser vendedor.

Cómo vender una llamada

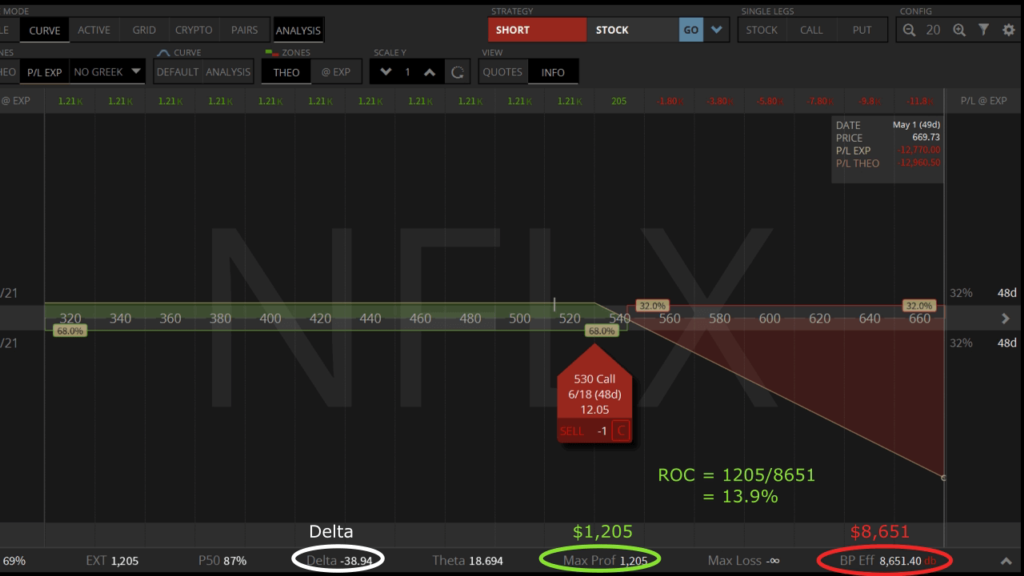

Como creemos que el precio de las acciones seguirá bajando, podemos vender Call, y como somos el vendedor recibiremos 1205 dólares por adelantado en la operación.

Dado que NFLX es una acción cara y volátil, la opción Call desnuda que ofrecemos necesitaría un poder adquisitivo de más de $8600. Esto generaría un retorno sobre el capital de cerca del 14%.

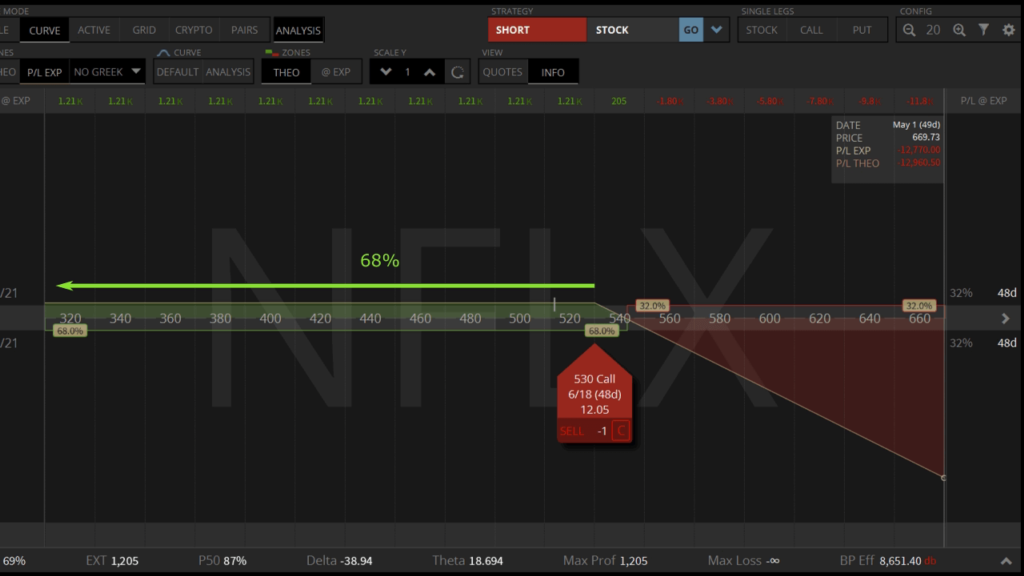

A partir del análisis de los datos, hay una probabilidad de 68% de que esta operación sea rentable después de 1 mes, siempre y cuando el precio de las acciones se mantenga por debajo del precio del contrato, podemos realmente obtener los ingresos de la venta de la Call.

Sin embargo, la desventaja de esta operación es que si el precio de las acciones sube en lugar de bajar, el vendedor perderá 100 $ por cada 1 $ por encima del precio del contrato, sin pérdida máxima.

Entonces, ¿qué hace falta para ser un vendedor seguro de opciones?

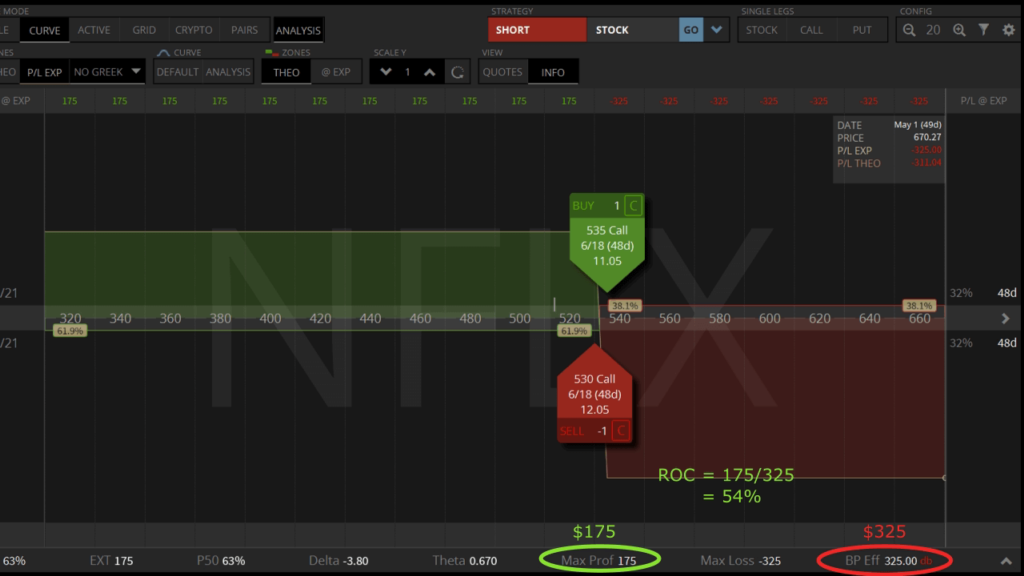

Cómo vender un Call spread

Al comprar otra Call por encima del precio de contrato al que vendimos previamente la Call, podemos establecer un punto de stop loss y el margen necesario para el intercambio será limitado.

Aunque este Call spread ingreso es relativamente pequeño unos 175$. Sin embargo, el poder adquisitivo gastado es sólo $ 325, no sólo la tasa de ganancia es casi la misma que la venta de llamadas, pero también el ROI es más de 54%.

Comparación de 4 estrategias de opciones para cotizaciones a la baja

Hoy hemos hablado de cuatro estrategias para operar con opciones cuando las acciones están bajando, y la que yo personalmente uso más a menudo es la última estrategia sell Call spread, porque la probabilidad de ganancia es alta, el retorno de la inversión también es bueno, siempre y cuando se espere hasta cerca de la fecha límite, el precio de la acción no supere el precio del contrato se puede cerrar.

| Estrategias | Ventajas | Cons |

|---|---|---|

| Comprar Put | Sencillo de manejar Combinado con una estrategia de stop-loss al mantener acciones La rentabilidad teórica máxima es alta | Alto coste de compra Baja rentabilidad |

| Comprar Put calendar spreads | Bajo coste de adquisición Alto rendimiento de la inversión | Necesidad de predecir con exactitud la dirección y la magnitud del declive |

| Vender Call | Efectivo por adelantado Mayores posibilidades de beneficios Espere a que las opciones se deprecien y gane dinero con el tiempo | Margen elevado Pérdida máxima ilimitada |

| Vender Call spread | Efectivo por adelantado Oportunidad de alta rentabilidad Márgenes bajos Alto desembolso Espere a que las opciones se amorticen y gane dinero con el tiempo |

Alta probabilidad de un movimiento a la baja ahora

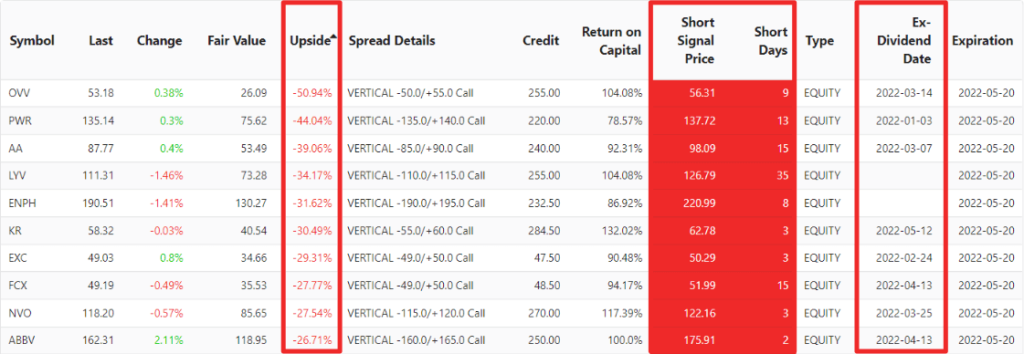

El escáner de spread Call bajista utiliza el análisis de gráficos para identificar acciones sobrevaloradas con una alta probabilidad de corrección a la baja que podemos vender para abrir spreads Call bajistas.

Para encontrar valores con altas probabilidades de bajar, podemos prestar atención a los valores sobrevalorados que están a punto de empezar a caer.

- Stock picker utiliza la diferencia entre el valor razonable y el último para calcular el potencial bajista de la parte superior de una acción. Cuando la parte superior tiene un valor de -30% o inferior, estamos seguros de que la acción está sobrevalorada y tiene posibilidades de bajar a continuación.

- La señal de precio corto muestra el precio máximo determinado por nuestro análisis técnico. Esto significa que, en el corto plazo, el precio de la acción no superará este umbral.

- Los días cortos muestran cuántos días de trading han pasado desde que se emitió la última señal de venta. Al aparecer esta señal, la probabilidad de un movimiento a la baja es considerablemente alta.

- También debería evitar la fecha ex-dividendo, que está a punto de producirse, para evitar, por un lado, la subida del precio de la acción y, por otro, la responsabilidad del reparto de dividendos.

Como somos bajistas en la acción, podemos utilizar el ATM bear Call spread de -0,50 delta para calcular el ROI return on capital, de forma que mientras la cotización baje el beneficio es máximo y si la cotización sube la pérdida máxima también es relativamente pequeña.

A continuación podemos ver la lista ahora ordenada por las oportunidades de ATM bear Call spread más sobrevaloradas.

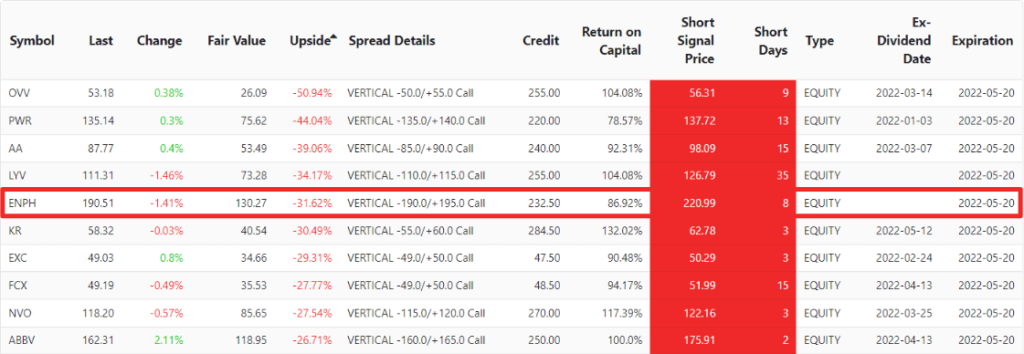

Combinando los datos de días alcistas y días cortos, vemos que el valor más sobrevalorado en estos momentos, ENPH, al que le faltan 8 días de cotización para recibir la señal bajista, y fecha ex-dividendo, que no pagará dividendo en el futuro, es el valor con más posibilidades de bajar en estos momentos.

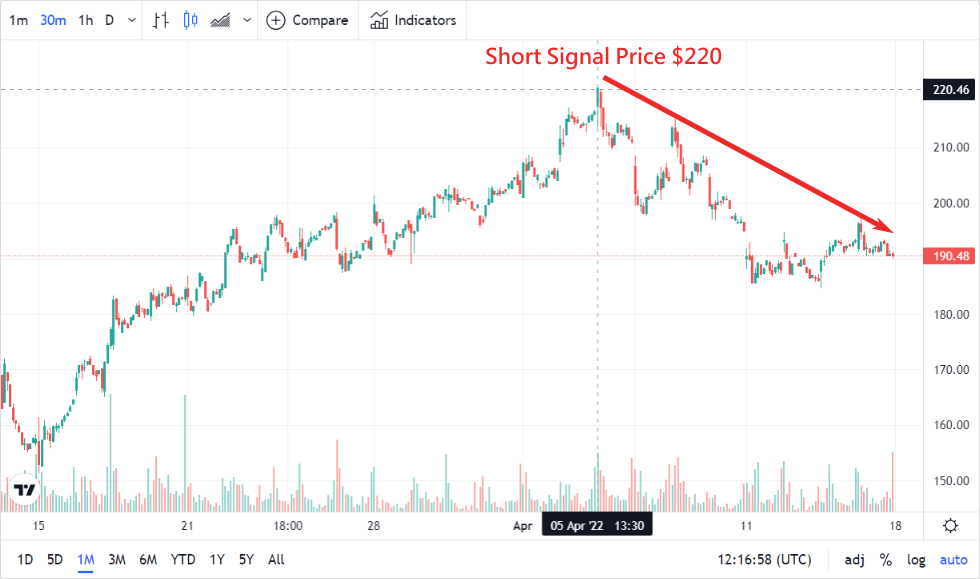

Al observar la tendencia de Enphase, confirmamos que ENPH alcanzó un máximo de $220 desde hace 8 días de negociación, el mismo que el precio de señal corta mencionado por nuestro selector de acciones bajista, y luego el precio de las acciones de ENPH va cuesta abajo, con una alta probabilidad de que no suba por encima del precio de señal corta en un futuro próximo.

Vendemos una ENPH ATM Call spread option que vence en 35 días, una operación que tiene un ROI máximo de 86% si las acciones de Enphase no suben antes del corte.

A continuación, le toca a usted probar las estrategias de opciones compartidas hoy y encontrar la mejor forma de operar en el mercado bajista para usted.

Descubre las estrategias de SlashTraders que superan al S&P 500 en un 450%

Estas estrategias bajistas parecen interesantes.

Les daré una oportunidad.

Resulta que hay muchas formas bajistas de operar con Netflix cuando está sobrevalorado

Sí, una vez que aprendas a operar con opciones, puedes vender Call Spread en el lado bajista.

Elevado apalancamiento y bajos requisitos de margen

Gracias por comparar diferentes estrategias de opciones bajistas.

Intentaré vender el Call Spread la próxima vez que una acción tenga tendencia bajista.

Suena muy bien.